Чим овердрафт відрізняється від кредитного ліміту, і як ним користуватися правильно

Розбираємося в тонкощах

Для IT-шника ноутбук – це головний інструмент в роботі, і навіть день без нього – це втрати. У Сергія хороша зарплата, і купити новий ноутбук – не проблема, але до неї – більше ніж два тижні.

На щастя, за карткою, на яку Сергій отримує зарплату в своїй компанії, банк встановив овердрафт в сумі до 100 тис. гривень. Сергій скористався ним, а коли отримав зарплату, відразу погасив борг, заплативши банку за користування його грошима близько 300 гривень.

Усе, що потрібно знати про кредитування – в нашому телеграм-каналі. Підвишіться, щоб завжди мати під рукою необхідні статті.

У перекладі з англійської овердрафт означає «перевитрата». Тобто людина може витратити більше грошей, ніж у неї є на картковому рахунку.

Овердрафт – це найбільш зручний і простий спосіб отримати грошові кошти в кредит для власних потреб.

В Україні далеко не в кожному банку можна зустріти пропозицію оформити овердрафт.

Finance.ua вивчив пропозиції різних банків і виявив таку можливість у:

- Юнекс Банку;

- ПроКредит Банку;

- Радабанку;

- Ощадбанку;

- Альфа-Банку.

При детальному вивченні виявилося, що в Ощадбанку і Альфа-Банку овердрафт пропонують тільки юридичним особам і підприємцям. А ось в перших трьох банках отримати овердрафт на свою картку може будь-який клієнт банку – фізична особа.

Кредитний ліміт встановлюється на постійній основі і може бути тільки на кредитній картці. Для отримання кредитної картки в банку у клієнта повинна бути бездоганна кредитна історія. Крім того, банки не завжди щедрі при роздачі кредитних лімітів.

Овердрафт може бути підключений до будь-якої дебетової картки – найчастіше зарплатної, але є приклади підключення овердрафту до звичайної дебетової картки, депозитної картки, навіть пенсійної (щоправда, в останньому випадку сума наданого овердрафту буде набагато нижчою).

Водночас у овердрафту і звичайного кредитного ліміту є чимало спільного.

Так, при користуванні і тим, і іншим клієнт платить лише за ті дні, коли він використовував банківські гроші. Водночас, за картками з кредитним лімітом зараз широко поширене таке поняття, як «пільговий (грейс) період», під час якого клієнт користується позиковими грошима без переплат.

У випадку з овердрафтом оплата зазвичай відбувається за всі дні користування.

Ще одна важлива відмінність – в самій суті використання овердрафту. Якщо, користуючись кредитною карткою з встановленим лімітом і пільговим періодом, ми здійснюємо десятки, а то і сотні дрібних покупок, то використання овердрафту радше нагадує звичайний кредит на споживчі потреби.

Ось тільки у випадку з овердрафтом не потрібно здійснювати жодних додаткових дій, підписувати різні документи і чекати на рішення банку. Він є, і готовий до використання будь-якої миті.

Банки підключають овердрафт до карток, на які їхнім клієнтам приходить зарплата або інші регулярні надходження.

Міркування тут прості: банк хоче бути впевненим у тому, що борг за наданим овердрафтом буде погашений в строк і не переросте в прострочення. Виходячи з розміру щомісячних надходжень, банки зазвичай і встановлюють розмір овердрафту для клієнта.

Наприклад, ПроКредит Банк встановлює овердрафт для своїх клієнтів у розмірі двомісячного доходу. Тобто якщо зарплата – 20 тис. гривень на місяць, можна розраховувати на овердрафт у розмірі 40 тисяч.

Обов'язковою умовою для банку є стабільність фінансових надходжень клієнтам. У тому ж ПроКредит Банку овердрафт дадуть лише за умови наявності офіційного працевлаштування та щомісячного доходу від 15 тис. гривень.

Розмір овердрафту, що надається банками, часто набагато більший, ніж кредитний ліміт, що встановлюється за кредитними картками. Якщо максимальний кредитний ліміт за картками в більшості банків не перевищує 50-100 тисяч гривень, то овердрафт може досягати 250, а то і 500 тисяч.

Ще одна умова – строк дії овердрафту. Зазвичай банки підключають його на 12 місяців.

Окремий випадок – овердрафт під заставу депозиту. Приклад існує в Радабанку. У цьому випадку максимальна сума становить 95% від суми оформленого в банку депозиту. Процентна ставка за таким овердрафтом встановлюється на 3% вище від ставки депозиту в гривні.

У разі, якщо заставою виступає депозит в іноземній валюті (доларах або євро), максимальна сума овердрафту, наданого банком, – 90% від суми депозиту, а процентна ставка – на 4% вища від ставки відповідного вкладу в гривні на рік. Таким чином банк страхується від курсових коливань.

Як би не добре було користуватися банківськими грошима, завжди варто пам'ятати, що це не благодійна допомога, і за неї доведеться заплатити. Тому важливо дотримуватися кількох простих правил:

- уточніть в банку всі нюанси користування овердрафтом, перш за все, що стосуються погашення заборгованості;

- у разі, якщо банк надає пільговий період користування овердрафтом, з'ясувати, скільки днів можна безкоштовно користуватися грошима, і постарайтеся погасити заборгованість до закінчення цього періоду;

- не відтягуйте погашення до останнього. Якщо є можливість, погасіть якомога раніше. Крім того, що не доведеться переплачувати, у банку сформується думка про вас як про хорошого позичальника. Надалі можна буде сподіватися на поліпшення умов кредитування, збільшення розміру овердрафту, що виділяється, тощо;

- пам'ятайте, що позикові гроші доведеться повертати, і не треба зловживати овердрафтом без потреби.

При розрахунках картками можливе виникнення овердрафту, на який ніхто не розраховував.

Наприклад, якщо розплачуватися карткою за кордоном, на картковому рахунку спочатку блокується сума за курсом на дату проведення операції, а потім списується за поточним на момент списання.

Оскільки від блокування до списання найчастіше проходить 2-3 дні, валютний курс може змінитися. І якщо до цього витратити всі гроші на картці, спишуть грошей більше, ніж залишалося, і картка піде в мінус.

Другий поширений випадок: клієнт зробив переказ з картки одного банку на картку другого банку (P2P-операція. – Ред.), і щойно по другій картці збільшився авторизаційний залишок, одразу ж побіг в банкомат знімати готівку. При цьому на картковому рахунку грошей ще фактично немає.

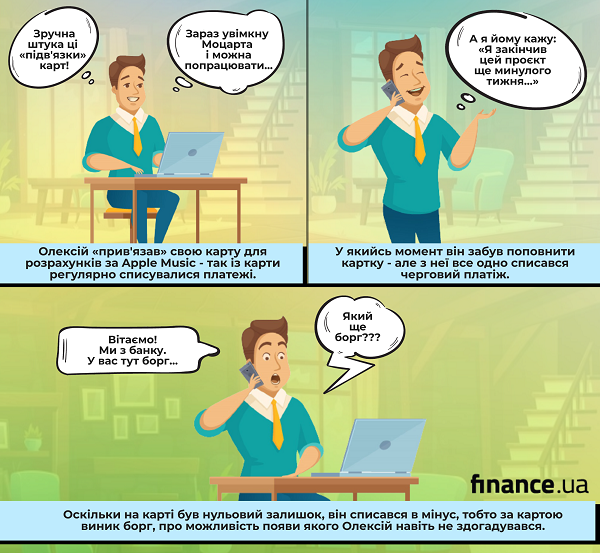

Ще один приклад:

У всіх перерахованих випадках виникає так званий «технічний» (недозволений) овердрафт. При цьому клієнт повинен якомога швидше погасити виниклу заборгованість, оскільки плата за технічний овердрафт часто набагато більша, ніж за кредитними картками або за звичайний овердрафт.

Що ж робити, щоб не переплачувати на рівному місці? Для цього необхідно лише дотримуватися кількох простих правил, а саме:

- акуратно користуватися картками за кордоном, уточнивши в банку-емітенті умови оплати карткою в іншій валюті (деякі банки спеціально блокують на 10% більше, щоб уникнути виникнення технічного овердрафту за рахунок коливань курсу);

- не поспішати знімати в банкоматі отриману на картку суму, не переконавшись в тому, що вона пройшла за рахунком. Це можна також уточнити в банку;

- вчасно відключати непотрібні підписки (у деяких банків навіть розроблено інструментарій для цього);

- уточнити в банку всі можливі варіанти виникнення технічного овердрафту і можливі наслідки.

Існують банки, які не карають клієнтів за несанкціонований овердрафт. А є ті, з якими варто бути дуже акуратним.