Також поменшало гравців на ринку – протягом 2022-го кількість страхових компаній скоротилася на 27, більшість з яких Національний банк вивів через порушення.

Finance.ua поспілкувався з експертами та представниками ринку, щоб зрозуміти, як цьогоріч розвиватиметься ринок страхування фізичних осіб по Автоцивілці та які зміни чекають на онлайн та офлайн сегмент по Зеленій картці.

За умови, якщо економіка країни залишатиметься стабільною, то ринок ОСЦПВ збереже тенденцію зростання. На це є низка причин, зокрема збільшення кількості автовласників, підвищення вартості договорів, пов’язане зі зростанням цін на ремонт авто, та зміни в законодавстві, які переосмислять підхід до виплат страхових відшкодувань і ціноутворення, що також сприятиме збільшенню вартості.

Більшою мірою ринок Автоцивілки зростатиме через підвищення вартості полісів, а не через збільшення кількості застрахованих.

Спостерігаємо ущільнення ринку, через вихід деяких гравців з ринку за власним бажанням чи за рішенням нового регулятора.

А ось ринок Зеленої картки продовжує зростати. В умовах війни автотранспорт разом із залізничним лишаються головною альтернативою авіасполученню, яке відповідно до прогнозів відкриється не скоро. Це і стимулює продажі в цьому напрямку страхування.

Головним каналом продажів Зеленої картки буде онлайн сегмент, оскільки це єдиний доступний варіант придбання полісів для клієнтів, які вже перебувають за межами України. Торішній старт продажів е-полісів відчутно спростив процедуру укладення договорів і вивів продажі в онлайні на новий рівень.

Цьогоріч очікується поступове зростання цін на ринку Автоцивілки, спричинене насамперед збільшенням лімітів відповідальності страховика, що було запроваджене минулого року.

До того ж у зв’язку зі зростанням курсу долара дуже сильно – майже вдвічі – зріс розмір середнього збитку. І якщо минулого року це частково «компенсувалося» зниженням частоти звернень в страхову компанію через зменшення кількості ДТП в Україні, то вже з початку зими – і особливо з початку цього року – ми бачимо, що частота звернень щодо страхових випадків фактично повернулася до довоєнного рівня.

Отже, можна сказати, що Автоцивілка у нас майже в два рази «недотарифікована». Щоб вирівняти ситуацію, страхові компанії будуть поступово збільшувати платежі за полісом ОСЦПВ.

Інший вкрай важливий фактор, що суттєво позначиться на ринку, пов’язаний з очікуваним ухвалення закону «Про ОСЦПВ» (12 січня був прийнятий за основу. – Ред.), метою якого є реформування цього виду страхування відповідно до загальноєвропейських норм.

Так, запровадиться поступове збільшення лімітів відповідальності страховика, а отже і виплат – з теперішніх 160 тис. грн в перспективі аж до 32 млн грн на 1 випадок як по майну, так і по життю та здоров’ю.

З іншого боку, буде запроваджене обов’язкове пряме врегулювання для всього ринку. Це означає, що клієнт повинен буде дуже відповідально ставитися до вибору страхової компанії, оскільки саме та компанія, в якій він купить поліс, в майбутньому й буде здійснювати йому виплату.

Сьогодні механізм прямого врегулювання в Україні ще не працює, але з ухваленням закону він буде обов’язковим для всіх компаній і суттєво вплине на вибір клієнтами страховиків.

Ще один важливий момент, на який варто звернути увагу, полягає в тому, що Нацбанк зараз почав активно чистити ринок від недокапіталізованих компаній, а таких, згідно з декотрими розрахунками, у нас майже половина: із 40 членів МТСБУ – близько 20 страховиків мають певні проблеми з капіталізацією.

Тож уже в найближчі 2-3 роки, якщо не раніше, вони можуть залишити ринок, як це вже зробили за останні 5 років добрий десяток компаній з ліцензіями на ОСЦПВ. Врешті це все позитивно позначиться на капіталізації ринку в цілому. З іншого боку, це теж вимагатимете від клієнтів дуже серйозно ставитися до вибору страхової компанії, щоб потім не залишитися сам на сам зі своїми проблемами та збитками.

З моєї точки зору, ринок страхування фізичних осіб по Автоцивілці в Україні у 2023 році може продовжити тренд попередніх років з високою ціновою конкуренцією у всіх каналах продажу. Однак, з урахуванням нового закону «Про ОСЦПВ», страхові компанії можуть змінити свої підходи до ціноутворення та сервісування клієнтів.

Зараз багато компаній з великими портфелями по каско тримають високі ціни та додають до базового продукту інші, з додатковою сервісною часткою.

Однак, компанії з великими портфелями саме по ОСЦПВ будуть конкурувати ціною, намагаючись залучати клієнтів з невеликих міст і сіл. З цим може пов’язуватися зменшення маржинальності для декотрих компаній, які раніше заробляли на високих цінах.

Утім, вимоги нового закону про ОСЦПВ щодо збільшення лімітів відповідальності та вільного ціноутворення можуть вплинути на стратегії ціноутворення і сервісування клієнтів страхових компаній. Це може призвести до зміни цін на страхування та досягнення більшого балансу між витратами й прибутком для страхових компаній.

Загалом можна очікувати, що ринок страхування фізичних осіб по Автоцивілці в Україні в 2023 році буде продовжувати свій розвиток, проте впровадження нового закону може призвести до зміни стратегій страхових компаній та цінової конкуренції.

У сегменті Зеленої картки протягом 2023 року продовжиться тренд на збільшення частки онлайн-продажів. Основні онлайнові гравці намагатимуться додавати до базового продукту певні сервіси та кросс-продукти.

Офлайн продажі більшою мірою будуть націлені на сегмент юридичних осіб. Як і у випадку з ОСЦПВ ринок готується до переходу на вільне ціноутворення.

На ринку страхування Зеленої картки в Україні протягом 2023 року очікується подальше збільшення частки онлайн-продажів. Насамперед це пов’язано з вимушеним через агресію рф виїздом за кордон багатьох автівок.

Отже, все більше українських автовласників користуються інтернетом для дистанційного страхування. Тому страхові компанії, що спеціалізуються на продажах онлайн, будуть утримувати провідні позиції на ринку.

Компанії, які працюють офлайн, також працюватимуть на ринку Зеленої картки, зокрема в сегменті юридичних осіб, які також сприяють зростанню продажів ЗК через збільшення обсягу міжнародних перевезень. Більшість клієнтів у цьому сегменті вважають, що для них важливо мати особистого менеджера зі страхової компанії, який забезпечить індивідуальний підхід.

Основні гравці на ринку страхування Зеленої картки намагатимуться додавати до базового продукту певні сервіси та кросс-продукти, щоб залучити нових клієнтів та збільшити лояльність старих. Це можуть бути, наприклад, послуги допомоги на дорозі або страхування від нещасних випадків.

Окрім того, ринок Зеленої картки готується до переходу на вільне ціноутворення, що дозволить страховим компаніям самостійно встановлювати тарифи на цей вид страхування. Це може призвести до зміни цінових стратегій страхових компаній, залежно від їхньої стратегій на ринку та конкурентної ситуації.

Узагалі, на ринку страхування Зеленої картки у 2023 році очікується досить активна конкуренція, що може призвести до зниження цін на цей вид страхування, особливо в онлайн сегменті.

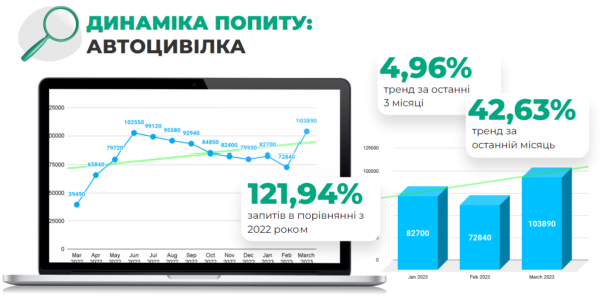

Ми сподіваємось, що до кінця 2023 року довоєнний попит на Автоцивілку повернеться. З початку року, бачимо позитивний тренд та інтерес до цього виду страхування серед онлайн-покупців. Це пов’язано зі значним поверненням автомобілістів до України.

У 2023 році зростання вартості автоцивілки буде обов’язково, деякі страхові компанії значно підняли вартість вже в 1 кварталі,

Зростання вартості автоцивілки пов’язане зі зростанням вартості авто та запчастин до них, яке відбулось ще 2022 року одночасно зі стрибком курсу євро та долара з початком повномасштабної війни.

Друга важлива причина – український страховий ринок прагне малими кроками прийти до європейських стандартів відповідальності з автострахування, де сума відповідальності за страховими випадками набагато більша, ніж в Україні, а це неминуче має впливати на вартість поліса.

Онлайн агрегатори кращих пропозицій по автоцивілці будуть набувати ще більшої актуальності.

Наступна подія, яку ми очікуємо цьогоріч – очищення ринку від ненадійних страховиків, які займаються не страхування у класичному розумінні, а радше cash flow management, без належного резервування, андерайтингу та ціноутворенню.

З початку року НБУ вже робить кроки з очищення ринку, і ми очікуємо, що вони будуть продовжені, бо на Finance.ua головний принцип роботи – це тільки найкращі страхові продукти від найнадійніших страхових компаній.

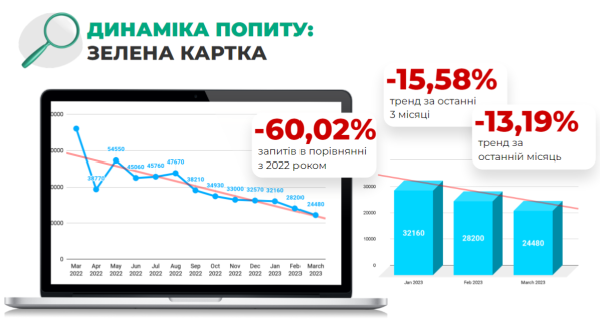

У порівнянні з попитом минулого року ми бачимо зниження по Зеленій картці на 60%, що легко пояснити – ситуація в країні змінилася, таких показників вже більше не буде.

Також на попит впливає те що європейські країни намагаються максимально перевести українців, які наразі перебувають в Європі довгостроково на місцеві реєстрації та Зелена картка їм для пересування континентом уже не потрібна.

Ще одна причина зниження попиту – вже багато українців повернулися до України та купують Автоцивілку.

З цих причин ми прогнозуємо значне зниження зацікавленості до Зеленої картки у 2023 в порівняні з 2022-м, та зростання на 20-30% в порівняні з 2021 роком.

Щодо онлайн-досвіду споживання Зеленої картки в Україні, позитивно сприяла поява електронного поліса минулого року, а негативно – заборона МТСБУ знижок та кешбеків в інтернеті, бо українці намагалися зекономити, купуючи поліси дешевше та швидше, ніж напряму в офісах страховиків. Сподіваємося, що найближчим часом ця ситуація покращиться у вигіднішу для клієнта сторону.

Наразі вартість Зеленої картки на всіх онлайн-майданчиках, які діють у правовому полі, має бути однаковою, незважаючи чи це сайт страхової, чи агрегатора. Тому конкуренція в інтернеті точиться не за ціною, а по якості клієнтського шляху, що позитивно сприяє покращенню життя клієнтів і швидкості отримування страхових послуг.

Враховуючи, що Finance.ua завжди ставить турботу про клієнта на перше місце, ми не відчули впливу цінового фактора на бізнес-показники, а навпаки стали ще більше вкладати в покращення шляху клієнта що й радимо іншим учасникам ринку частіше дивитися у цьому напрямку.