Що таке фінансовий моніторинг

І чому ваш рахунок можуть заблокувати

Закон з’явився як відповідь на необхідність адаптувати українське законодавство до європейського. Корупція – одна з проблем без відповіді для ЄС. І ми, як країна, що має намір увійти до складу об'єднання, повинні створити дієвий інструмент, який протидіє отриманню нелегальних доходів, відмиванню грошей, фінансуванню тероризму.

Згідно із законом, відповідати за фінансові операції мають не лише їх ініціатори, а й посередники. Все, що здається підозрілим, «складається» в окрему теку, передається до Державної служби фінансового моніторингу України або зберігається для аналізу в майбутніх перевірках.

До речі, про всі законодавчі нововведення ми оперативно розповідаємо в нашому телеграмі.

Повний перелік компаній та осіб, що мають повідомляти про ризикові операції, а також винятки у їхніх обов’язках, можна знайти у законі.

Це означає, що ви «під наглядом» завжди при будь-якій фінансовій операції, незалежно від суми транзакції та типу рахунку. Ви просто не помічаєте цього, бо до вас немає питань. Якщо ваша діяльність здається ризиковою, то, наприклад, банку необхідно ідентифікувати вас, надати інформацію про всіх учасників такої фінансової операції, прискіпливо перевірити легальність джерел ваших прибутків та цілі транзакції.

Варто зазначити, що ще не всі процедури чітко прописані в законі та мають пояснення щодо вимог до кожної операції. Але ви можете знайти відповіді на більшість своїх питань про фінмоніторинг на сайті Національного банку України, у розділі «Питання та відповіді».

Ви можете не очікувати додаткових перевірок з боку банків або підрядників, і ваші рахунки не блокуються в таких випадках:

- сплата комунальних послуг;

- податкові платежі;

- сплата штрафів;

- виплати обов’язкових зборів та платежів;

- покупка товарів або послуг за допомогою картки чи електронного платіжного засобу у разі, якщо ви вводите номер картки;

- зняття коштів з особистого рахунку.

Сума вашої операції не має значення, окрім випадків, в яких ліміти визначені спеціально:

- готівкові перекази та операції Україною не більше ніж на 5 000 грн;

- кредитні платежі на суму до 30 000 грн

Усі ці перекази мають автоматично вбудовані дані про вас, і тому не потребують додаткової ідентифікації. Ви вважаєтесь надійним учасником процесу.

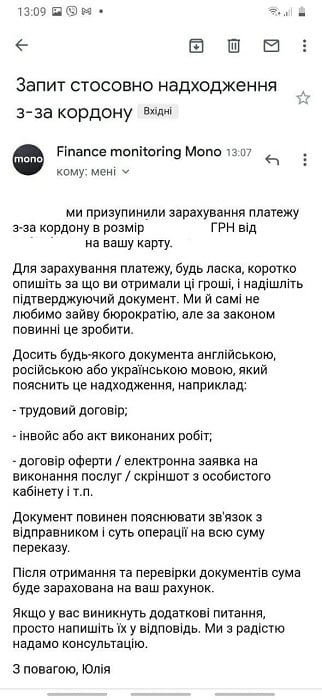

Для всіх інших операцій перевіряючі установи або особи можуть запросити документи для підтвердження джерела суми операції, щоб зрозуміти, чи підпадає діяльність під визначення ризикової.

Ваш рахунок буде заблокований, якщо фінансова операція не має очевидного для держави підґрунтя. Те саме стосується і блокування картки при знятті коштів у касі чи банкоматі.

Наприклад, дія з коштами не відповідає вашому фінансовому та соціальному стану, або має ознаки відмивання грошей, виведення капіталу, конвертації у готівку, фіктивного підприємництва або несплати прибутків чи іншої нелегальної діяльності.

На це може вказувати незвичний характер операції, її невідповідність діяльності клієнта, заплутаність кількох пов’язаних між собою операцій без особливого сенсу чи цілі.

Підозрілими є повторювані операції, сума кожної з яких не підлягає перевірці. Такі дії потребують оцінки, бо вони можуть бути здійснені для уникнення ідентифікації, верифікації, фінмоніторингу загалом. Особливо якщо вони проводяться протягом одного дня, однією людиною або на один і той самий рахунок, а загальна сума транзакцій дорівнює або перевищує ліміти, встановлені законом.

Банк має провести подвійну перевірку (ідентифікацію та верифікацію) для вас, а також встановити, чи маєте ви як фізична особа повноваження для таких операцій, перевірити дані про ініціатора та отримувача платежу, якщо:

- ви знімаєте кошти на порогову суму перевірки,

- в якості політично значущої особи відкриваєте ФОП,

- переказуєте гроші людині для відкриття нею банківського рахунку,

- здійснюєте платіж, сума якого підпадає під умови банківської перевірки, від імені юридичної особи.

Для перевірки законності фінансових операцій установи можуть запросити різні документи у кожному конкретному випадку. Це може бути паспорт та ідентифікаційний код, акти виконаних робіт, квитанції про отримання коштів від реалізації товарів, договори з підрядниками та партнерами, а в деяких випадках навіть письмові пояснення про використання готівки під час розрахунків.

Зазначте, що сума операцій для вас не важлива, якщо є належні папери та докази, що операції та джерела прибутків законні. Головне, залишатися надійним для тих, хто здійснює перевірки. Для осіб, що вже є клієнтами банків, подвійна перевірка не потрібна.

З минулого року діє оновлена система моніторингу. Раніше оцінка базувалась на 17 критеріях та внутрішніх банківських перевірках даних про учасника фінансової операції. Сьогодні таких критеріїв чотири, але тепер обов’язковий й аналіз по 73 параметрах у межах ризико-орієнтованого підходу.

Це комплексна система ризикових індикаторів, які визначають схожість операції на нелегальну діяльність. Серед параметрів обов’язково перевіряється:

- рівень доходів;

- фінансовий стан;

- соціальний статус;

- вид, частота та об’єм операції;

- учасники угод;

- джерела фінансів;

- географічна належність до місць визначених законом як «місця підвищеного ризику»;

- приналежність до політично значущих осіб або публічних діячів;

- наявність ділових контактів з державними, міжнародними й урядовими компаніями.

Тепер суб’єкти фінмоніторингу мають більше відповідальності за прозорість фіноперації і тому застосовують ризико-орієнтований підхід, щоби присвоїти ступінь ризикованості кожному клієнтові. Це означає, що чим вище ступінь, тим прискіпливіше перевірятимуть всі операції такого клієнта. І, можливо, збільшиться частка відмов у наданні послуг особам з репутацією, що отримала підвищений ступінь ризикованості. Але підхід зменшує ризики для тих компанії та підприємців, яких можуть використати для нелегальної діяльності без їхнього відома.

Зверніть увагу, за новими правилами сума готівкових переказів без ідентифікації зменшена з 15 000 грн до 5 000 грн. Лише в цьому разі державу цікавлять особи відправника й отримувача, а не джерела появи грошей.

Вашу фінансову операцію будуть перевіряти прискіпливо, якщо її сума становить 400 000 грн. Раніше порогова сума сягала 150 000 грн.

З’явилася подвійна перевірка осіб. До ідентифікації (дані про проживання, номер паспорту та повне ім’я клієнта) додається ще й верифікація. Вона потрібна під час будь-яких переказів з картки на картку різних банків по Україні та за її межами на суму від 30 000 грн або її еквівалент в іноземній валюті, а також у разі операції з віртуальними активами.

Якщо ваша сума менша, то потрібне лише зазначення номерів карток відправника й отримувача, або лише встановлення особи платника в разі виплати кредиту в межах означеного ліміту.

Верифікація означає, що фінустанови мають додатково засвідчити, що ви саме той, за кого себе видаєте. Для цього необхідно пред’явити документи у фізичній присутності уповноваженого працівника банку або під час відеозв’язку. Віддалена верифікація прибирає необхідність відвідувати банки з копіями документів.

Але на сьогодні ще не встановлені норми, чи вважається легальною верифікація під час зустрічі з уповноваженою особою поза приміщенням банку. А також ще немає інформації, в яких ситуаціях для перевірки достатньо застосунку «Дія» або окремого посвідчення водія та інших документів, що позначають спеціальний статус особи.

Також система електронної документації є недосконалою, тому не завжди надає можливість перевірити дані про реальних власників компаній, що може стати перешкодою для невеликих підприємців, які надають послуги, окреслені законом, і тому зобов’язані звітувати службі Держфінмоніторингу.

Закон стосується будь-кого з українців (підприємців, фізичних осіб, зокрема публічних чи політичних, держслужбовців тощо), і наказує контролювати усі їхні фінансові операції та рахунки. Але служби не цікавляться вами, доки ви не перетинаєте «кордон».

Якщо ви та ваша компанія є в переліку суб’єктів фінмоніторингу, то ви отримаєте серйозний штраф, якщо немає умов для проведення моніторингу, системи управління ризиками та усунення виявлених порушень щодо фінансової операції, а також якщо ви або ваш співробітник порушили правила ідентифікації, верифікації, алгоритм і терміни подання даних. Розмір штрафів коливається від 10% річного обороту до 135 150 000 грн.

Це майже вдесятеро більше, ніж у попередні роки.

Отже, якщо ви пересилаєте другові з картки на картку кілька тисяч до зарплати, то така операція навряд чи потрапить до категорії ризикових. А от якщо ви стабільно отримуєте на картку певну суму із сумнівного джерела й одразу ж знімаєте готівку, то фінмоніторинг таки може вами зацікавитися. Усі нетипові для вас операції теж привернуть увагу. Наприклад, ви ніколи не пересилали гроші за кордон, а тепер почали активно це робити. Та ще й перекази ваші прямують не в якусь умовну Польщу, а в офшорну зону.

Пам’ятайте, що будь-які питання з блокуванням операцій чи рахунків можна вирішити, надавши банку всі необхідні документи, що засвідчують легальність і прозорість таких дій. Якщо ж документів нема, то у вас великі проблеми.