Чому зростає біткоїн? І яких позначок чекати надалі

Про причини «булрану» в криптовалюті. Та на які монети радимо звернути увагу

За останні місяці ми спостерігаємо приголомшливе зростання ціни BTC, що породжує питання: що стало причиною цього росту, і що чекає на цю криптовалюту в майбутньому?

Окрім самого біткоїну на ринку є інші цифрові активи, які привертають увагу інвесторів своїм потенціалом. Тож Finance.ua розглядає фактори, які сприяли зростанню біткоїн. Також вказуємо на перспективні криптовалюти, які можуть стати новими фаворитами на фоні висхідної динаміки криптовалютного ринку.

В серпні 2023 року Grayscale виграла суд проти SEC з вимогою перетворення свого біткоїн-трасту в спотовий біткоїн ETF. Перемога збадьорила галузь котра потерпала від наслідків катастрофічного 2022 року та поклала початок цілій низці позитивних подій.

Далі чиновники анонсували, що апеляції не буде. У регулятора не було іншого шляху ніж схвалити фонди, оскільки для оскарження необхідно було скасовувати заднім числом ф’ючерсні ETF.

Цим самим було закладено міцний фундамент для подальшого бичачого ралі.

Після в гру вступили імениті емітенти (BlackRock, Fidelity, Invesco…) котрі вишикувалися в чергу із заявками на запуск спотових біткоїнів ETH. Це ще більше розігнало апетити покупців та дозволило першій криптовалюті зрости на 155% протягом 2023 року.

BTC/USDT – зростання у 2023 році. Джерело: Binance

Покупці цифрового золота в той період робили ставку на те, що із запуском фондів відкриється шлях для значного вливання капіталу «традиційними» та інституціональними інвесторами, котрі не бажали зв’язуватися з криптобіржами та не хотіли самостійно зберігати монети.

Інша проблема котру вирішували ETF – юридична. Робота з криптовалютами в США залишається юридично неврегульована, тож поява фондів відкривала «двері» для інвестицій в цифрові активи у зрозумілому правовому середовищі.

На початку 2024 року вже фактично було зрозуміло, що спотові біткоїн ETF от-от запрацюють. SEC спостерігала прагнення багатьох емітентів якомога швидше запустити продукт. Та вирішила нікому не надавати переваги й навмисно відкладала рішення для того, щоб схвалити всі фонди відразу.

11 січня 2024 року це було зроблено – 11 спотових біткоїнів ETF розпочали свою роботу. У перший день торгів торгові об’єми досягли $4,6 млрд – абсолютний рекорд за всю історію існування ETF. Того ж дня ними було залучено $628 млн.

Всупереч виняткових об'ємів та ажіотажу біткоїн втрачав в ціні. Ключова причина такої поведінки ховалася в першому факторі зростання біткоїн – очікування запуску спотових ETF.

Значна кількість тих хто купив BTC у 2023 році робили ставку саме на цей інвестиційний інструмент і коли стало зрозумілим, що він вже доступний вони зафіксували прибуток.

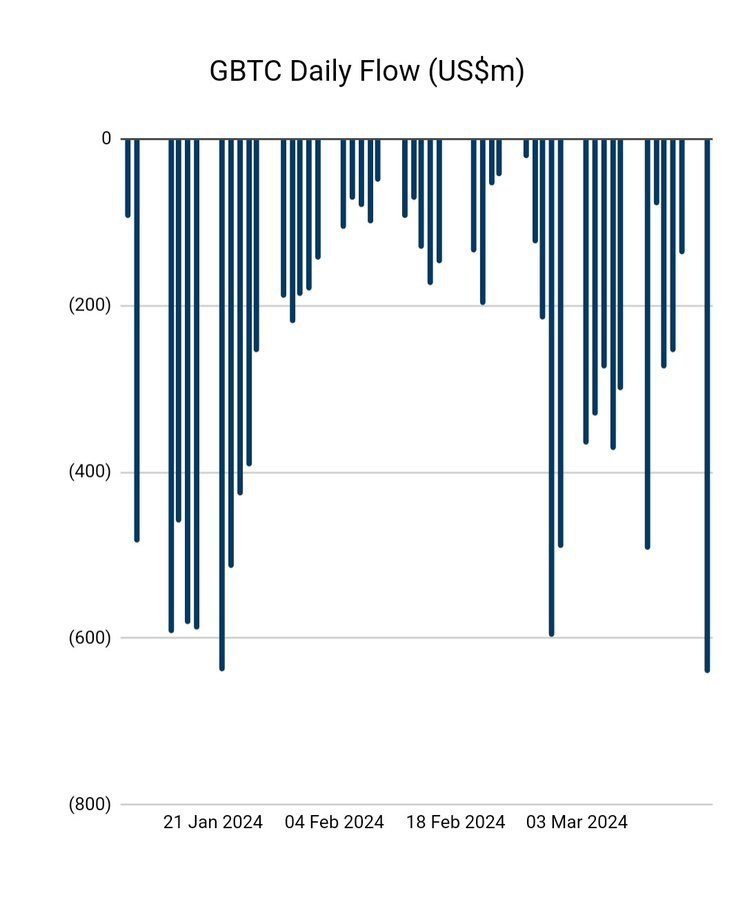

Також негативний вплив йшов від GBTC (спотовий біткоїн ETF від Grayscale). Після того як біткоїн траст перетворився на ETF інвестори почали виводити з нього кошти, в першу чергу через високі комісії за управління.

Інша причина – після перетворення зник дисконт відносно вартості чистих активів трасту.

В сукупності ці чинники призвели до того, що вже на третій день функціонування ETF спостерігався чистий відтік капіталу. Біткоїн продовжував падати.

Проте далі сталося те на що мало хто очікував. Замість згасання інтересу до щойно запущених фондів (мало місце раніше) відбувся зворотній процес. З кожним днем спотові біткоїн ETF залучали все більше капіталу, покриваючи навіть втрати GBTC.

Пік активності припав на 12 березня, коли протягом торгової сесії було залучено $1,05 млрд.

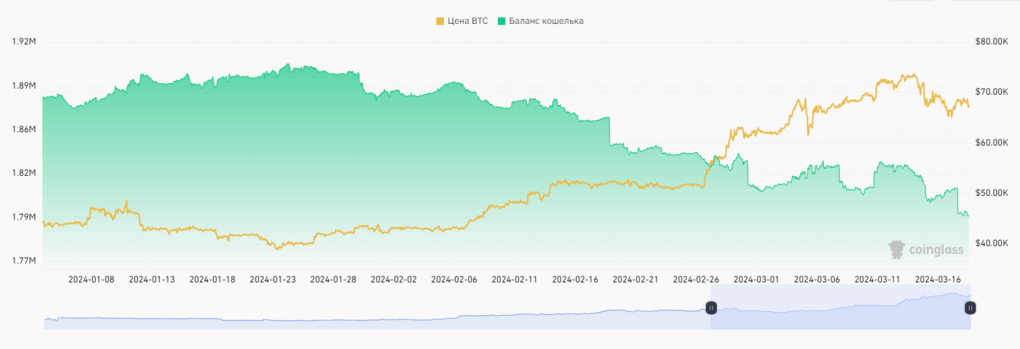

В цілому станом на зараз фонди утримують чистих активів на $58 млрд, залучивши з початку січня понад $12 млрд. Цей грошовий потік забезпечив феноменальний попит на біткоїн котрий неможливо задовольнити:

- на ОТС платформах (призначені для покупки BTC інституційними учасниками у великих об’ємах поза ринком для запобігання впливу на ціну) монети закінчилися ще в кінці лютого;

- майнери добувають 900 монет за добу в той час, як ETF купують в 10 разів більше;

- роздрібні інвестори виводять біткоїн з централізованих бірж.

У 2024 році біткоїн зріс на 50%.

Баланс біткоїнів на гаманця провідних централізованих криптобірж. Джерело: Coinglass

У квітні відбудеться 4 халвінг біткоїн який призведе до зменшення винагороди за добутий блок з 6,25 до 3,125 BTC.

Ця подія тільки частково в ціні (частина інвесторів все ж таки купувала біткоїн у 2023 році очікуючи халвінгу. – Ред.), проте ключовий вплив на вартість BTC ще попереду.

Зменшення видобутку цифрового золота збільшить вдвічі й без того значний дефіцит цифрового активу. Якщо при цьому збережеться значний попит на спотові ETF, то ми побачимо не ралі, а злет.

Згідно з законом Меткалфа справедлива вартість біткоїн зараз складає $35 тис. Історичні дані показують, що цифрове золото може відхилятися від справедливої ціни на коефіцієнт від 0,3 до 4,8, а отже ми можемо розраховувати на зростання біткоїн до $168 тис.

Проте це не остаточна цифра оскільки коефіцієнти можуть змінюватися і якраз під впливом спотових ETF може зрости верхня межа.

До прикладу коефіцієнти відхилення від справедливої вартості фондового ринку знаходяться в діапазоні 0,3-7,7.

Вже другий тиждень поспіль котирування першої криптовалюти знижуються. Все це відбувається під соусом тих факторів котрі зазначено вище. Як це можливо?

5 березня 2024 року біткоїн оновив історичний максимум, понад два роки цифрове золото не коштувало так дорого. Відповідно значна кількість інвесторів котрі у 2021 році купували BTC на піку отримали змогу вийти з угод з прибутком або в нуль. Це створило тиск на вартість цифрового золота.

Паралельно тиск створює відтік капіталу зі спотового біткоїна ETF від Grayscale (GBTC). Хоча пройшло вже понад 2 місяців з моменту трансформації трасту в спотовий фонд, 18 березня зафіксовано рекордний вивід на $642 млн і це не поодинокий випадок.

Висока комісія за управління (1,5%) змушує інвесторів шукати альтернативу.

Відтік капіталу зі спотового біткоїна ETF від Grayscale

І на кінець третім важелем зниження котирувань біткоїн виступає загальна макроекономічна ситуація.

Останні дані щодо інфляції в Сполучених Штатах розчаровують інвесторів (інфляція зростає) і підвищують ймовірність подальшого утримання максимальних відсоткових ставок та зменшення темпів їх зниження.

Криптовалюта все ще залишається ризиковим активом, а отже для збільшення інвестицій в цей актив необхідний дешевий ресурс котрого не буде при жорсткій грошово-кредитній політиці.

Якщо припущення про більш довготривалу жорстку грошово-кредитну політику справдиться, то біткоїн зазнає глибокої корекції. Ветерани крипторинку вже давно її очікують.

Річ у тому, що традиційно перша криптовалюта напередодні халвінгу показувала зниження, в більшості випадків втрачаючи половину імпульсу, що починався після закінчення криптозими. Якщо виходити саме з цих історичних даних, то цифрове золото має впасти щонайменше до $45 тисяч.

Можливі рівні падіння біткоїн. Джерело: Binance

Але якщо взяти екстремуми котрі можна побачити на графіку BTC/USDT, то значна ліквідність ховається за ціновою позначкою $38 555, куди й будуть прагнути ведмеді.

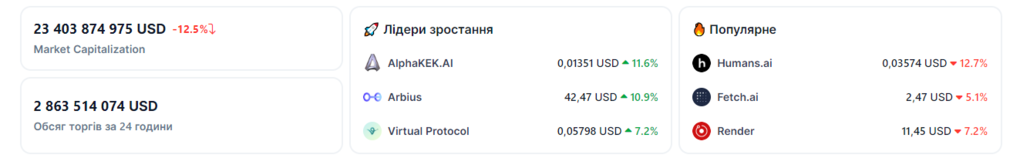

Тема ШІ залишається на перших шпальтах навіть попри певне падіння флагмана галузі Nvidia. Криптовалюти не залишились осторонь галасу. Тож монети, що певним чином пов’язані зі штучним інтелектом отримали значний приплив капіталу суттєво перевершивши біткоїн.

Багато з них зросли у 2024 році. Деякі досягли історичних максимумів та залишаються фаворитами інвесторів (TAO, FET, RNDR, AGIX..). Проте купувати їх зараз є не надто хорошою ідеєю, занадто багато позитиву вже в ціні.

Згідно з даними Coingecko капіталізація токенів ШІ досягла $23,4 млрд. Близько 30% цього зростання співвпало зі стрімким зростанням вартості акцій Nvidia. Надалі цим проєктам може не вистачити драйверів попиту для продовження зростання, а деякі з них значно переоцінені.

Проте серед них є невідшліфовані діаманти котрі при відновленні висхідного руху на крипторинку зможуть надолужити згаяне.

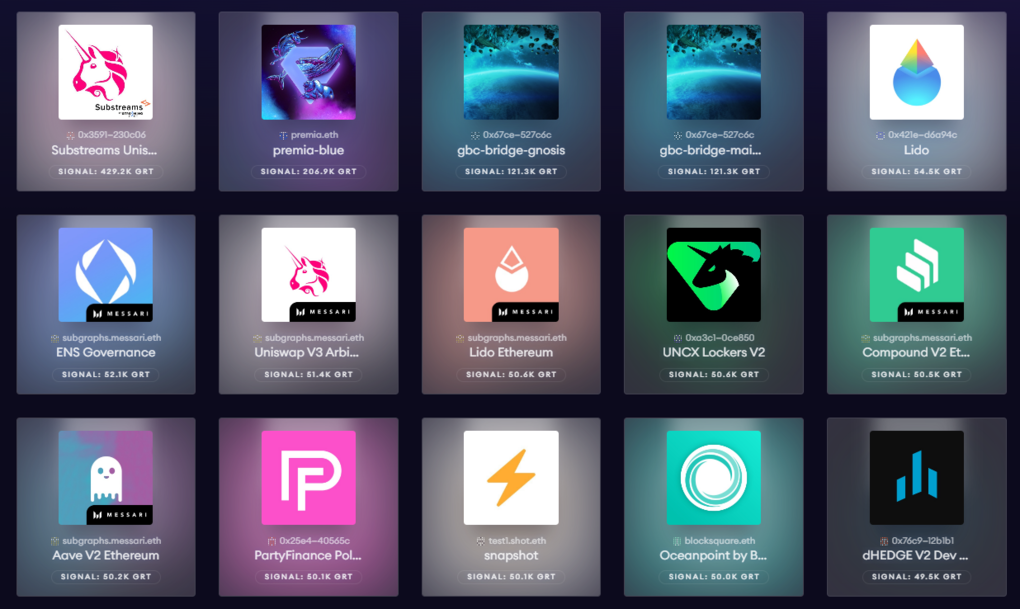

Одним із них є The Graph. З початку року токен зріс на скромні 110%. Враховуючи корекцію, що насувається й ці надбання можуть бути втрачені. При цьому протокол є важковаговиком який індексує запити для таких мереж як Ethereum та IPFS забезпечуючи роботу багатьох програм DeFi та Web3.

Зараз нативний токен мережі The Graph (GRT) коштує $0,39 при цьому історичний максимум знаходиться на відмітці $2,88 (потенціал зростання >700%).

Інший значно недооцінений токен ШІ – ROSE (Oasis Network). З початку року він фактично не змінив своєї вартості, а потенціалу в нього на +400%. Проєкт сконцентрований на токенізації даних.

Наступний – NEAR protocol. Це платформа для хмарних обчислень. Із запуском штучного інтелекту попит на хмарні обчислення зростає в геометричній прогресії. Частину цього попиту має закрити NEAR.

Раніше цього місяця компанія Oracle заявила, що будує більше центрів обробки даних, щоб задовольнити попит, що зростає на хмарні обчислення, здебільшого через штучний інтелект.

Зараз NEAR коштує $6,5 маючи обгрунтований потенціал зростання на більше ніж 300% (найбільше зростання показав у березні).

Другий напрямок на який вартує звернути увагу це L2 рішення на базі Ethereum. Хоча може здатися, що оновлення Dencun пройшло непоміченим надалі його вплив відобразиться на вартості проєктів, що працюють в мережі. Зниження комісій за транзакції приблизно в 10 разів, що є результатом оновлення здешевить роботу додатків на аналогічний розмір.

До токенів L2 рівня Ethereum відносяться:

- Polygon (MATIC)

- Optimism (OP)

- Immutable (IMX)

- Arbitrum (ARB)

- Starknet (STRK)

- Mante (MNT)

- Manta Network (MANTA)

- Loopring (LRC)

- Metis (METIS)

- SKALE (SKL)

- та інші.

Найбільш недооціненими серед них є Loopring (LRC) з потенціалом близько 1000%, SKALE ~ 500% Starknet (STRK) ~ 200%.

Також не вартує скидати з рахунків безпосередньо Ethereum який поки, що не спромігся досягнути нових ATH. Є як мінімум дві події попереду котрі повинні надати йому імпульс:

- Запуск ETN на лондонській біржі у 2 кварталі 2024 року;

- Запуск спотових ETF із забезпеченням в ефірі.

Якщо додати до цього оновлення, що пройшло вартість у $20000 за ETH стає реальною ціллю зростання.