Оренда двокімнатної квартири в районі ринку «Південний», в якій зараз живе Оля, обходиться їй в 7500 гривень (без урахування комунальних послуг) – сума для неї цілком підйомна. Та й господиня не набридає. Та вже чотири роки на заробітках в Італії і приїжджала за цей час лише раз. В цілому ситуація цілком комфортна, але, за словами Олі, без власної квартири вона не може відчути себе «справжньою львів'янкою».

Інвестувати в котлован або брати житло на первинному ринку Оля не хоче. Обслуговувати іпотеку, паралельно роблячи ремонт і сплачуючи оренду, буде для неї занадто дорого. Тому розглядався виключно вторинний ринок. Квартира потрібна в стані «в'їжджай і живи». З урахуванням накопиченої суми і того, що банки хочуть мінімум 30% на перший внесок, її ціна не повинна перевищувати 1 мільйон гривень. Вимоги такі: цегляний будинок, дві роздільні кімнати, кухня не менше 8 кв.м., не перший і не останній поверх, склопакети, хороший ремонт в кухні та ванній кімнаті. Оля готова до того, що їй доведеться освіжити кімнати: побілити/пофарбувати стіни, переклеїти шпалери. Але міняти сантехніку, проводку і труби означає, по суті, зробити повноцінний ремонт, до якого вона поки не готова. Тому все це має бути в хорошому стані.

У пріоритеті був її поточний район проживання, але інші теж розглядалися. Вивчивши з десяток варіантів, детально Оля зупинилася на трьох:

- Квартира біля колишнього ринку «Санта Барбара» в найбільшому спальному районі Сихів. 6 поверх, загальна площа 54 кв.м., кухня – 10 кв.м. Початкова ціна в 1 100 000 гривень трохи перевищувала граничну суму, але власник був готовий торгуватися.

- Район Балатон, вул. Мазепи. Квартира площею 50 кв.м., з кухнею 9 кв.м. Ціна – 912 000 гривень.

- Район ринку «Південний», вул. Виговського. Будинок, по сусідству з тим, де Оля знімає житло. Квартира площею 50 кв.м. і кухнею 8 кв.м. Ціна – 997 500 гривень.

Зваживши все, Оля обрала третій варіант, від якого ми і відштовхувалися в розрахунках. На його користь зіграли добре розвинена інфраструктура: поруч великий торговельний і спортивний комплекси, продуктовий ринок, гіпермаркет, кінотеатр, поліклініка, а також зручна транспортна розв'язка. Крім того, за чотири роки цей район встиг стати для неї рідним.

Підібравши квартиру, Оля попросила допомогти їй визначитися з банками: як для іпотеки, так і для вкладу. Для першого варіанту ми розглядали тих, хто кредитує вторинний ринок житла. Ми вивчили умови в шести банках: державних Ощадбанку, Укргаз, Приватбанк, і комерційних ВіЕсБанку, Кредобанку та банку «Львів». Цього вистачило для того, щоб скласти загальну картину. Умови у всіх приблизно однакові:

- Термін кредитування від 5 до 20 років;

- Перший внесок від 30% (у Привату – 25%);

- Відсутність щомісячних комісій;

- Відсоткова ставка від 17% до 21%;

- Платежі: ануїтет або класичний;

- Щорічне страхування життя виходячи з суми заборгованості;

- Щорічне страхування майна виходячи з заставної вартості нерухомості;

- Дострокове погашення без комісій;

- Можливість змінити графік платежів, сплативши додаткову комісію.

З особливих умов варто відзначити хіба що одноразову комісію за видачу кредиту в Ощадбанку – 1,5% від суми.

Зваживши все, ми вирішили зупинитися на Кредобанку. Там найнижча початкова процентна ставка за кредитом і страхування майна, відповідно і найменший щомісячний платіж. Ставка фіксується на перші 3 роки, і, починаючи з 4-го, залежить від ставки UIRD3M.

Банк для розміщення вкладу ми вибирали, орієнтуючись на першу п'ятірку рейтингу стійкості банків від порталу «Мінфін». Але робили ми це, скоріше, з «наукового» інтересу. Для людини, яка несе в банк чималу суму, визначальним фактором повинна бути гарантія її повернення з відсотками. Тому я відразу порадила Ользі в якості орієнтира використовувати Ощадбанк, в якому державою гарантується повернення 100% вкладених коштів. На відміну від інших банків – учасників Фонду гарантування вкладів, з яких, в разі їх банкрутства, гарантовано можна буде забрати лише 200 000 гривень. Тобто, вибравши інші банки, Олі, щоб спати спокійно, довелося б дробити суму на кілька внесків у різних установах, а це зайвий клопіт.

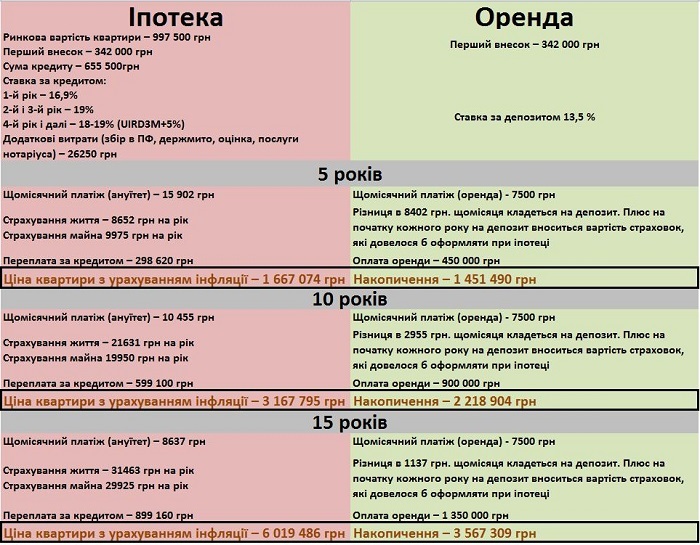

Ми порівнювали обидва варіанти протягом трьох часових проміжків: 5, 10 і 15 років. Виходили з того, що в обох випадках Оля щомісяця буде витрачати на житло однакову суму, яка дорівнює ануїтетному платежу за кредитом. У варіанті з іпотекою вся вона буде йти на обслуговування кредиту. У випадку з депозитом частина – 7500 гривень – піде на оплату оренди, а решта – на поповнення вкладу.

Вигідність варіантів ми визначали, зіставляючи після закінчення зазначеного терміну часу дві головні показники: суму накопичень на депозиті і ринкову вартість купленої квартири з урахуванням інфляції. Останню визначали, орієнтуючись на офіційний минулорічний показник інфляції – 13,7%. Кажучи простіше, ми уявили, що протягом потрібних нам 5, 10 і 15 років вона буде такою ж, як в минулому році. Виходячи з цього, ми скоригували майбутню вартість нашої квартири.

В результаті вийшла така картина:

Як видно, з економічної точки зору у всіх трьох випадках вигідніше виходить варіант з іпотекою. Незалежно від терміну кредитування переплата по кредиту буде меншою від суми, яка буде сплачена за оренду. При цьому Оля отримає квартиру, ринкова вартість якої буде більша, ніж накопичена сума грошей.

У другу таблицю ми звели можливі ризики обох варіантів.

Ясна річ, наші розрахунки дуже приблизні. На кінцеві цифри будуть впливати фактори, на які Оля вплинути ніяк не зможе: інфляція, ситуація на ринку нерухомості, ставки за депозитами. А пріоритетність кожного з варіантів залежатиме від індивідуальних обставин кожного конкретного інвестора: рівень і джерело доходу, сімейний стан тощо. Крім того, чим далі ми прогнозували – тим менш точними вийшли наші результати. Тобто ймовірність того, що підсумкові цифри становм на через 5 років близькі до реальних, істотно вища, ніж прогноз на 15 років.

Проте, інвесторам, перед якими стоїть такий самий вибір, дана методика допоможе визначитися, уявивши картину в цілому. А вона приблизно така. Якщо у вас актуальна спеціальність, стабільна робота і ви впевнені в своїй платоспроможності на найближчі кілька років, то варіант з іпотекою буде для вас вигіднішим. Для всіх інших (а це, думаю, більшість), чий дохід залежить від премій або бонусів і завжди є ризик втратити роботу, безпечніше вибрати варіант з орендою і депозитом. Півроку не поповнювати депозит не так страшно, як не платити по кредиту.

Зваживши все, Оля вирішила брати іпотеку терміном на 10 років. В цьому випадку щомісячний платіж буде найоптимальнішим. Він буде не набагато більшим, ніж у варіанті з 15-річним кредитом, зате переплата буде істотно меншою.