Існує кілька видів скорингу. Розуміння роботи деяких потрібно лише вузьким банківським фахівцям. У цій статті мова піде тільки про ті, які задіяні при ухваленні рішення про видачу або невидачу позики: кредитний скоринг і скоринг шахрайства.

Кредитний скоринг – це автоматична бальна система оцінки позичальника. Кожен клієнт банку проходить анкетування – залишає про себе докладні дані. Будь-яка його характеристика має своє значення в балах. Після перевірки достовірності цих даних і підсумовування набраних балів ухвалюється рішення щодо платоспроможності потенційного позичальника і, виходячи з цього, про видачу або невидачу кредиту. Величина «прохідного» балу залежить від кредитного продукту. Наприклад, для видачі банківської картки з кредитним лімітом 5000 гривень він буде помітно меншим, ніж для споживчих кредитів на придбання смартфона за 20 000.

В його основі лежить припущення, що люди зі схожими соціальними показниками поводяться однаково. Простіше кажучи, якщо у банку вже є певна кількість недисциплінованих клієнтів з певними характеристиками, то він буде думати, що платіжна дисципліна інших з подібними реквізитами не буде кращою. Виходячи з цього, будуються скорингові карти, на основі яких визначаються значення скоринг-балів.

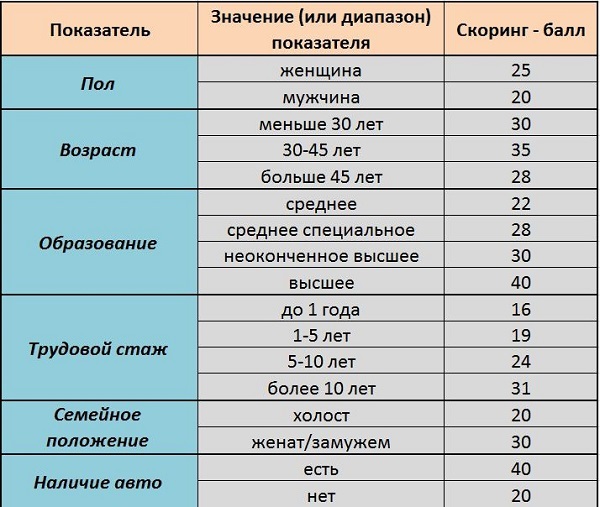

Ось простий приклад такої карти:

Скорингові карти складаються з сотень позицій, які постійно доповнюються/змінюються. Вони створюються на основі обробки великих масивів даних про кредитні прецеденти: погашені і непогашені позики. Приміром, статистика показує, що у фінансових питаннях жінки більш дисципліновані, тому мають більший скоринговий бал. Свої значення мають фактори проживання людини в конкретній області, а також її зайнятості в певній галузі. Їх величина залежить від поточної економічної депресивності регіону та зростання/спаду виробництв. Наприклад, якщо десять років тому всі фінансисти (співробітники банків, інвесткомпаній) були бажаними клієнтами в будь-яких банках, то сьогодні після кризи в галузі та масштабного «банкопаду» їхні скоринг-показники будуть набагато скромнішими. Істотно знизять підсумковий бал записи про судимість, адміністративні правопорушення, несплату штрафів або аліментів.

Крім балів, бувають так звані stop- та go-фактори – обставини, які однозначно блокують розгляд заявки позичальника або навпаки відразу дають їй «зелене світло». Приміром, першим може виявитися вік претендента (занадто юний, або літній), другим – робота в престижній міжнародній компанії або фірмі, яка багато років обслуговується в банку.

Для позитивного рішення, крім набору «прохідного» балу, позичальник повинен пройти сотні перехресних перевірок. Є зведення правил, спрямоване на перевірку роботодавця клієнта: банк вивчить кредитні історії самої компанії, її директорів, головного бухгалтера та інших працівників. Він неодмінно буде шукати їх у базі своїх клієнтів, якщо вважатиме за потрібне – запитає у партнерських кредитних бюро. Інше зведення правил буде перевіряти родинні зв'язки позичальника, вивчати кредитні історії його найближчих рідних. Кредитний скоринг виключає особисту неприязнь до позичальника та інші людські фактори, але він неідеальний. І деякі клієнти можуть стати безневинними жертвами таких перевірок.

Цей вид скоринга є складною системою виявлення будь-яких невідповідностей або навпаки збігів, які також виявляються за допомогою перехресних перевірок. Його мета – виявити все, що може викликати підозри.

Коли надходить чергова кредитна заявка, насамперед анкетні дані клієнта перевіряються на предмет достовірності. Їх звіряють за різними базами даних, які банки купують у правоохоронців, бюро кредитних історій, які збирають самі або знаходять якось інакше. Також банкіри можуть використовувати дані, які є у відкритому доступі. Наприклад, базу даних недійсних, викрадених або втрачених документів, що посвідчують особу.

Якщо перевірку на справжність пройдено, починають працювати правила перехресних перевірок на предмет виявлення підозрілих ситуацій. Аналізується і зіставляється купа факторів: номери телефонів, адреси клієнтів, адреси відділень банку, імена менеджерів банку, які оформляють позики, вік позичальників та багато-багато іншого. Наприклад, система відреагує, якщо в новій кредитній заявці вказано робочий номер телефону, який у кількох попередніх був вказаний як домашній, оскільки вважатиме це підозрілим. Вона відрапортує про те, що заявник зареєстрований за тією ж адресою, що і людина, занесена банком в «чорний список». Скоринг вважатиме, що один з членів сім'ї з «темним» минулим схиляє родичів до шахрайства. Або інша ситуація. У банку є 150 точок продажу кредитів в обласних центрах України. Всі видають в середньому по 10-15 кредитів на день, а три – по 30-50. Це також приверне його увагу. Можливо, якийсь менеджер банку в змові з шахраями і допомагає їм брати кредити, обходячи системи захисту.

Система знайшла щось підозріле. Далі можливі два сценарії. Перший – автоматична відмова. Він видається, якщо виявлені явні ознаки шахрайства. Наприклад, у заявці вказано паспорт, який числиться в списку вкрадених, або контактний номер телефону, який є в чорному списку банку. Другий – заявка передається в роботу ризик-менеджерам банку для «ручної» перевірки. Так буває, якщо виявлено обставину без явних «кримінальних» ознак, але вона вимагає пояснень. Наприклад, у двох кредитних заявок збігається адреса проживання, домашній телефон. Можливо, це люди, які живуть у цивільному шлюбі, а може, це підставний телефон і адреса. У такому разі верифікатор телефонує одному з клієнтів і з'ясовує, чи знають ці люди один одного, уточнює якісь параметри, щоб зрозуміти, бреше людина чи ні.

Ризик-менеджмент постійно відслідковує зміни в якості портфелів кредитних продуктів банку, розробляє нові правила перевірок. Кожен банк веде свій чорний список клієнтів, який постійно поповнюється. Служби безпеки співпрацюють між собою та з правоохоронними органами. Такий скоринг допомагає виявляти шахраїв за безліччю ознак, про які найчастіше навіть не здогадуються. Але він, як і кредитний, не може передбачити все, і в нього також можуть бути свої «жертви».

Що краще налагоджено скоринг, що він об'єктивніший – то правильніше і швидше оцінить ризики банку, позбавивши його можливих збитків. Саме тому скорингова модель зберігається в суворій таємниці і розробляється кожним банком індивідуально. Щоб ввести її в оману, потрібно знати, як саме відповідати на конкретні запитання в анкетуванні. І це головна причина, з якої банки майже ніколи не повідомляють причини відмови позичальникам.

У скорингу є свої сильні і слабкі місця. Він допомагає виявляти потенційних неплатників і шахраїв, при цьому не позбавляє ризиків видачі позики неблагонадійному клієнту або відмови сумлінному.

Щоб не стати «жертвою» скорингу, я рекомендую:

- Перед візитом в банк не полінуйтеся перевірити свою кредитну історію.

- Закрийте кредитні картки, якими не користуєтеся.

- Уважно заповнюйте кредитну заявку. Помилка в номерах телефонів або адресі може стати причиною відмови.

- Не хитруйте. Не потрібно завищувати розмір щомісячного доходу або замовчувати про існуючі кредити. Продавець магазину з «директорською» зарплатою буде виглядати підозріло.

- При зазначенні контактних осіб – вказуйте тільки тих людей, яких добре знаєте, і бажано, щоб у них не було проблем з банками. Ви можете думати, що директор фірми, якого ви мало знаєте, виглядає більш солідно, ніж ваша сусідка-вчителька, а банк буде думати інакше. Сусідка може справно виплачувати кредит за холодильник, а з директором банк може судитися через кілька прострочень.

- Попередьте тих, чиї телефони будете вказувати в анкеті. Щоб дзвінок з банку не був сприйнятий як розіграш або спроба шахраїв отримати інформацію, що дуже популярно зараз.

Пам'ятайте, від відмови не застрахований ніхто. Є цілий набір характеристик, які ви не можете змінити: вік, кількість дітей тощо. Можливо, саме зараз, саме цей конкретний банк через свої внутрішні причини воліє не працювати з позичальниками вашої категорії. Можна отримати відмову в одному банку і без проблем взяти кредит в іншому. Але це не привід подавати заявку відразу до багатьох. Всі ваші запити фіксуються в бюро кредитних історій, і в майбутньому скоринг може сприйняти вас за шахрая.