Если вы – образцовый клиент, но банки вдруг начинают относиться к вам с излишней мнительностью, то, скорее всего, что-то не так с вашей кредитной историей. В нее могла закрасться ошибка. Активным пользователям кредитных продуктов это может осложнить жизнь. Я расскажу, почему такое может случиться и как исправить ситуацию.

Кредитная история – это информация о кредитах, которые ранее брал заемщик, и о дисциплине их погашения. Другими словами, это своего рода досье на человека, в котором указано его кредитное прошлое: где, когда, на какую сумму и на какой срок он оформлял кредиты, все просрочки по ним или наоборот досрочные погашения. Банки собирают эти данные и делятся ими с бюро кредитных историй (БКИ) – организациями, которые их хранят и приумножают. В каждом подписываемом клиентом кредитном договоре есть пункт о том, в котором он соглашается на передачу этих данных в бюро.

В Украине зарегистрировано до десятка БКИ, но реально работающими и обладающими большими массивами данных (с десятками миллионов кредитных историй) можно назвать лишь четыре:

Между банками и их партнерскими БКИ идет постоянный взаимный обмен данными. К примеру, в банк «В» за деньгами обратился клиент, который до этого успешно кредитовался в банках «А» и «Б». Прежде, чем выдавать деньги, банк «В» будет оценивать свои потенциальные риски. Для этого он сначала «пропустит» клиента через свою скоринговую систему, которая оценит его платежеспособность, а затем запросит данные о нем у кредитного бюро. Так он узнает, брал ли клиент кредиты у конкурентов, и, если да, то исправно ли их выплачивал. Если банк «В» решит выдать ему кредит, то в дальнейшем он тоже будет информировать БКИ о его платежной дисциплине. Также как это до него делали банки «А» и «Б». Обычно передача данных происходит раз в месяц. Таким образом кредитная история клиента постоянно обновляется.

Во многом от кредитной истории клиента зависит то, на каких условиях он получит новый заем. В глазах банка самым тяжелым преступлением заемщика является просрочка. Степень тяжести зависит от ее срока. Если он гасил долги с опозданием, то банк ссудит меньшую сумму и под больший процент, если на нем числятся безнадежные кредиты – откажет вовсе. Одно дело, если это обосновано и клиент действительно виноват. Но будет обидно, если вас занесут в «черный список» незаслуженно.

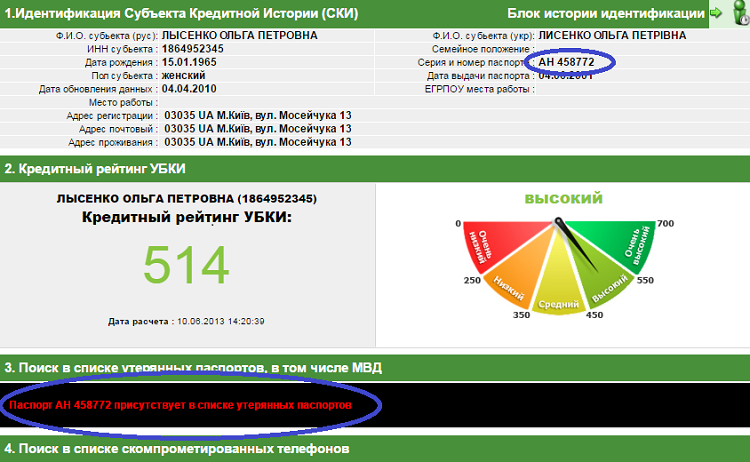

Как правило, реальные кредитные истории искажаются по двум причинам. Первая и самая распространенная – потеря/кража у человека документов. На украденный паспорт могут оформить кредит мошенники, который они, естественно, выплачивать не станут. Так из образцового заемщика человек превратиться в злостного неплательщика. Чтоб такого не произошло, первым делом об утрате документа, конечно, нужно сообщить в полицию, а затем очень желательно известить и крупнейшие кредитные бюро. Нужно будет приехать в офис БКИ и в произвольной форме написать заявление. После того, как вы это сделаете, бюро обновит ваши данные. И если какой-то банк у него их запросит, то увидит пометку о том, что документ утерян. В крупнейшем украинском БКИ «Украинское бюро кредитных историй» это будет выглядеть примерно так:

Вторая распространенная причина появления ошибок в кредитных историях – технические сбои. Такие казусы обычно случаются на стороне доноров информации для БКИ – банков. Они могут возникать при передаче данных. Информация о заемщиках – это огромные массивы данных с десятками миллионов записей. Иногда при создании отчетов для бюро из этих данных могут формироваться некорректные выборки. Так в кредитных историях появляются «чужие» кредиты (как хорошие, так и безнадежные), номера чужих документов, просрочки по закрытым кредитным договорам и т.п.

Для того, чтобы понять, все ли хорошо с вашей кредитной историей, ее как минимум нужно увидеть. Услуги БКИ стоят денег, и за свое досье придется заплатить от 25 до 50 гривень. Но раз в год вам обязаны предоставить его бесплатно. Для этого нужно обратиться в офис любого бюро с паспортом, кодом и их копиями, а также заявлением (образцы есть на сайтах). За ответом нужно либо приехать самому, либо его вышлют заказным письмом.

За деньги бюро могут предложить более оперативный доступ к вашим данным. В УБКИ, к примеру, за 50 гривень можно получить свою историю онлайн на сайте бюро или через интернет-банк Приват24. Процедура оформления займет несколько минут. Результат вам вышлют по электронной почте. У этого бюро есть еще одна интересная услуга – «sms-контроль». Если в вашу кредитную историю вносятся какие-либо изменения, или если ее будет запрашивать кто-то из партнеров бюро (банк или финорганизация), на ваш телефон придет смс сообщение. Стоит это 9 гривень в месяц.

В «Первом всеукраинском бюро кредитных историй» есть несколько тарифных планов по цене от 50 до 150 грн, которые позволяют делать запросы своей кредитной истории с периодичностью от раза в месяц до раза в полугодие. Для этого нужно прийти в офис одного из трех банков – ОТП Банка, Укрсоцбанка или Райффайзен Банка Аваль – и оформить доступ в электронный кабинет. Через 5 дней вы получите логин и пароль в кабинет, из которого вы затем сможете отправлять эти самые запросы.

В «Международном бюро кредитных историй» получить свое кредитное досье в электронном виде можно за 25 грн.

Первым делом сравните количество указанных в своей истории кредитов с тем, которое вы брали на самом деле. Если они не совпадают, ищите «лишний».

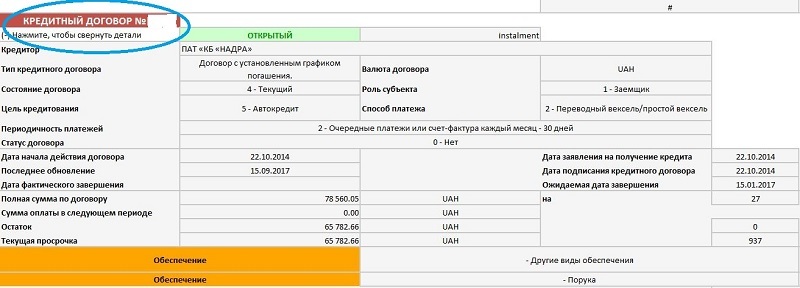

В отчетах УБКИ данные о договорах выглядят так:

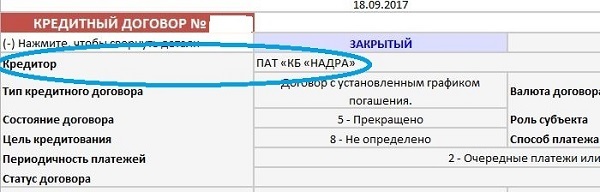

В «Первом всеукраинском бюро кредитных историй» так:

Если нашелся кредит, которого вы не брали, нужно понять, кто передал бюро такие данные. Ищем поля «кредитор» или «донор информации».

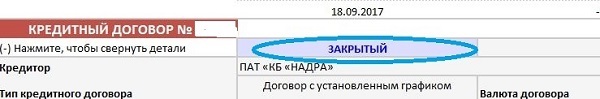

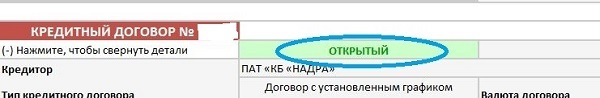

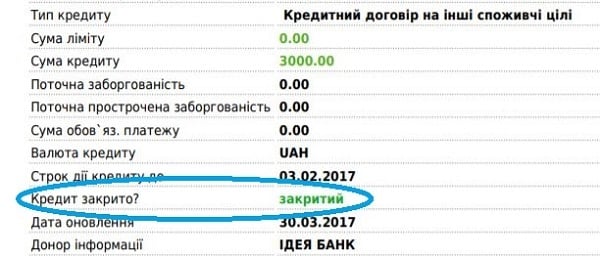

Если лишних кредитов не нашлось, то полезно проверить статус тех, что есть. Может быть такое, что кредит давно выплачен, но в кредитной истории это не отображено. Тогда, определяя вашу благонадежность, скоринговые системы банков будут расценивать это как лишние риски, и это может повлиять на их решение. Статусы кредитов обозначаются так:

Или так:

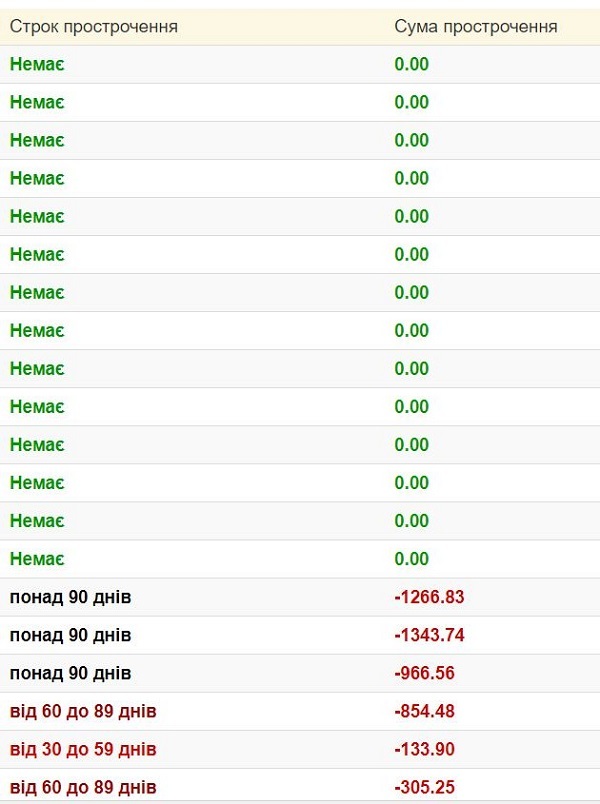

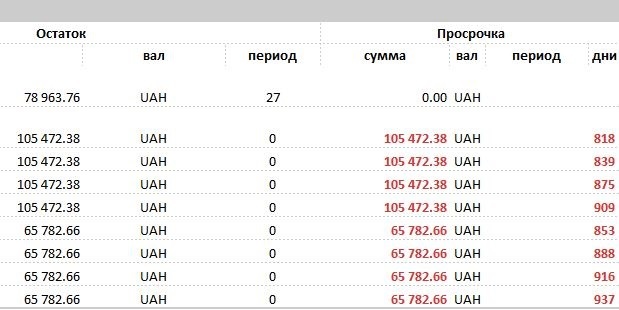

Еще одно, на что нужно обратить внимание – просрочки. Тут дисциплинированных плательщиков также порой могут ожидать «сюрпризы». Если в кредитной истории их не было, то график погашения будет либо бесцветным, либо зеленым. Просроченные платежи, как правило, подкрашиваются красным.

Если вы обнаружили ошибку в своей истории кредитной истории, об этом нужно сообщить. Можно обратиться как в банк, который предоставил некорректную информацию (поля «донор информации» или «кредитор»), так и в само БКИ. Бюро, как правило, рекомендуют клиентам улаживать такие вопросы непосредственно с банком. Он потом пришлет корректные данные, после чего кредитная история обновится. Но если банк вдруг не ответит или не примет претензию, то можно запустить этот процесс и через БКИ. На обращения клиентов банки обязаны отреагировать за 15-45 дней, а на обращение бюро у них есть не более 15 дней.

При обращении нужно будет написать заявление, в котором изложить суть ошибки и желательно приложить копии документов, подтверждающих вашу правоту. К примеру, если это ошибочно «просроченный» или «незакрытый» кредит, то пригодятся квитанции по платежам или справка, взятая в банке после его погашения. Если это «лишний» кредит, взятый на утерянный паспорт – копии вашего нового документа.

Чтобы избежать появления ошибок в кредитной истории я рекомендую:

- Проверять ее минимум раз год.

- Закрывая очередной кредит, требуйте у банка соответствующую справку.

- Минимум три года храните квитанции от кредитных платежей.

- В случае утраты паспорта, обязательно уведомляйте об этом БКИ (хотя бы 3-4 крупнейших).

- Подключите услугу «sms-контроль» от УБКИ. С этим бюро работает больше всего банков, а главным его донором является крупнейший банк – Приватбанк. Это стоит 108 гривень в год, но вы будете знать обо всех изменениях и обращениях к вашей кредитной истории, которая хранится в самом крупном в стране БКИ.