Як отримувати $1000 на місяць, не працюючи

Скільки і куди потрібно вкласти

Для отримання бажаного доходу, можна здавати дві невеликі однокімнатні квартири (близько 50 м2) в спальних районах Києва. Їх купівля обійдеться приблизно в 4 580 000 гривен. Детальніше про це ми вже розповідали. Ціна оренди обох на сьогодні складе близько 25 000 гривень.

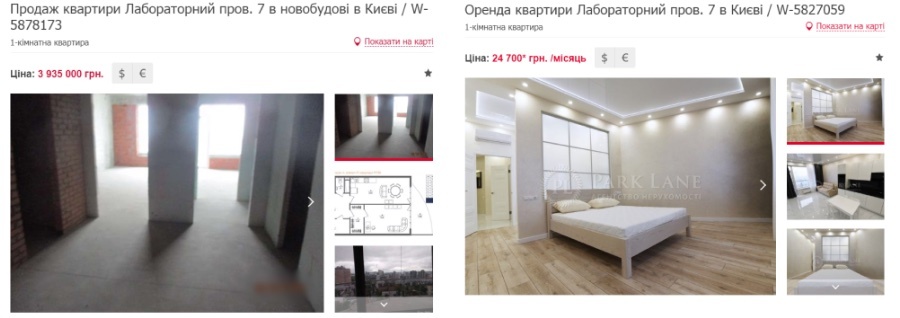

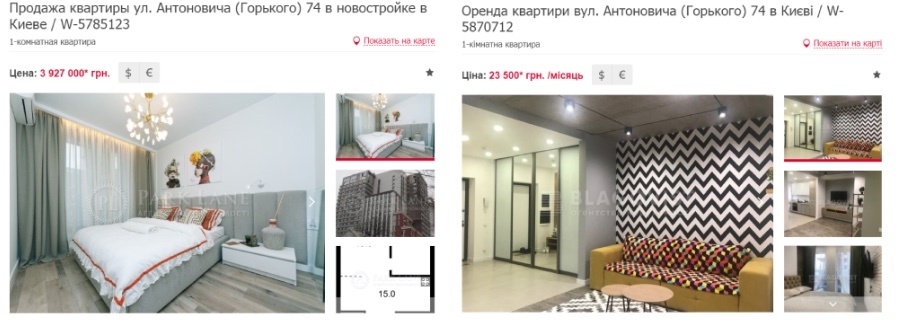

Стільки ж може приносити і одна 1-кімнатна квартира площею 77 м2, якщо вона розташована в центрі столиці в житловому комплексі бізнес-класу. В її придбання потрібно вкласти близько 4 мільйонів гривень. Плюс ще близько мільйона – в ремонт, купівлю меблів і техніки.

За ті ж 4 мільйони можна взяти однушку площею 65 м2 в Голосіївському районі Києва, але вже з ремонтом. Здаючи її, сьогодні заробиш близько 23 500 гривень на місяць.

При купівлі квартири покупець оплачує 1% від вартості об'єкта в ПФ. Стільки ж становить держмито. При здачі в оренду орендодавець зобов'язаний сплатити 18% податку на дохід і 1,5% військовий збір. Але не секрет, що господарі далеко не завжди укладають з квартирантами офіційний договір. Тому окупність і прибутковість я розрахувала як з урахуванням податків, так і без них (в дужках). На яку цифру орієнтуватися, кожен нехай вирішує сам.

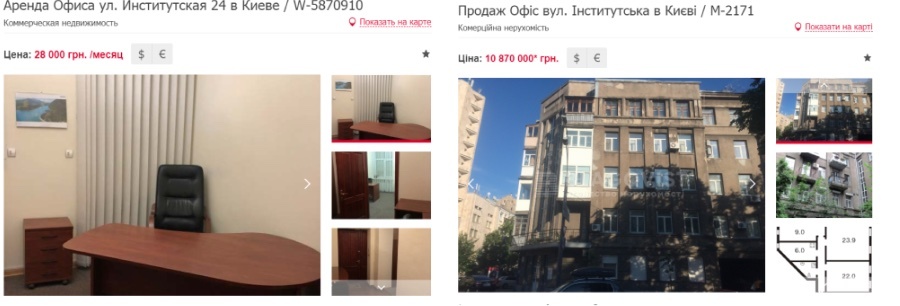

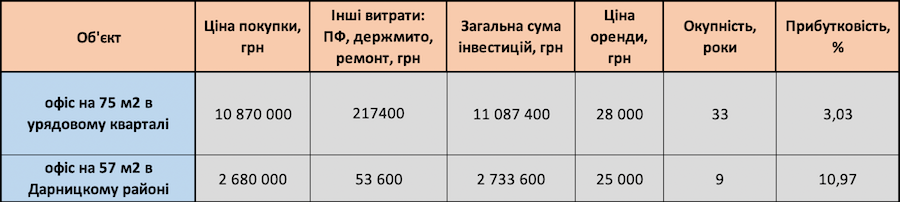

28 000 гривен на місяць може приносити здача в оренду офісу площею 75 м2 в урядовому кварталі на вулиці Інститутській. Але інвестувати в таке приміщення доведеться близько 11 мільйонів гривень.

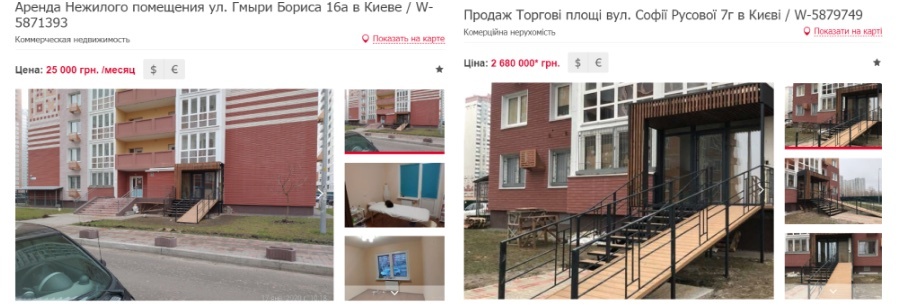

Здавання в оренду нежитлового приміщення 57 м2 в Дарницькому районі Києва на першому поверсі новобудови принесе 25 000 гривень на місяць. Щоб купити аналогічне, доведеться сьогодні вкласти 2 680 000 гривень.

Як і у випадку з житловою нерухомістю, при купівлі нежитлового фонду покупець оплачує по 1% від вартості в ПФ і держмито. Як правило, держмито і послуги нотаріуса діляться порівну між покупцем і продавцем. Але це за домовленістю. Витрати на ремонт в цьому випадку я не враховую, оскільки орендарі часто укладають довгострокові договори і роблять його самі під свої потреби і власним коштом. Що до податку, що його теж сплачує не орендодавець, а орендар.

Підрахунки говорять про те, що вигідність такого вкладення сильно залежить від розташування об'єкта. Інвестувати в дорогу нежитлову нерухомість у престижних районах сенсу не бачу. Набагато вигідніше замість одного офісу на Інститутській купити чотири в спальних районах. Вони принесуть в 3,5 рази більше прибутку і в стільки ж разів швидше окупляться.

Для прикладу я взяла два банки з топ-15 рейтингу стійкості банків від порталу «Мінфін»: Ощадбанк і Райффайзен Банк Аваль. Один державний, другий – з іноземним капіталом. Орієнтувалася на річний внесок з щомісячною виплатою відсотків. Виходячи із запропонованих банками умов, у мене вийшла така картина:

Як видно, тут сума вкладень сильно залежить від відсоткової ставки. Щоб отримувати близько $1000 чистого доходу, в Райффайзен Банку Аваль доведеться тримати на 1,1 мільйона гривень більше. Депозит в Ощадбанку вигідніший і за ставкою, і в плані надійності. Повернення 100% вкладів в ньому гарантується державою (в усякому разі поки що).

Тут для порівняння я взяла інший банк з іноземним (польським) капіталом – Кредобанк. В «Авалі» процентна ставка за депозитами у валюті становить 0,01% – не найкращий вибір для зберігання заощаджень 😀

Як видно, ставка в Ощадбанку в 2,5 рази вища, ніж в Кредобанку, відповідно і сума депозиту може бути в 2,5 рази меншою. Тут вибір теж очевидний.

Фактично, облігація внутрішньої державної позики – це розписка, яку видає держава, беручи у вас гроші в борг. В обумовлений термін вам вона виплачує за ними відсотки і сам борг.

У вкладень в ОВДП є кілька вигідних переваг:

- 100% гарантія держави на всю вкладену суму.

- Прибутковість вища, ніж у депозитів.

- Дохід, отриманий від ОВДП, не обкладається податком. Стягується тільки військовий збір.

- Облігації завжди можна продати вторинному ринку.

- Під заставу ОВДП можна брати кредити.

Правда, є і труднощі. Облігаціями торгують на фондовому ринку. Фізична особа не може бути учасником цього ринку. Для їх купівлі доведеться звернутися до торговця цінними паперами, який має відповідну ліцензію. Плюс дохід за ними сплачується не щомісяця, а в терміни, які вказані в проспекті емісії.

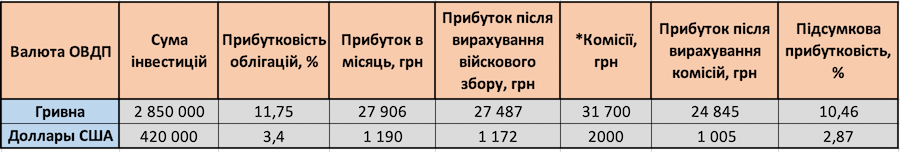

Станом на кінець 2019 року прибутковість ОВДП становить 11,75% в гривнях і 3,4% в доларах США. З огляду на це, у мене вийшла така таблиця:

*У комісії я враховувала такі витрати (за тарифами ПриватБанку):

- Відкриття рахунку – 500 гривень;

- Ведення рахунку – 100 гривень на місяць;

- Зарахування облігацій на рахунок – 300 гривень за 1 операцію (з розрахунку 100 операцій з мінімальним лотом в гривні – 30 000, і 157 операцій з мінімальним лотом в валюті – $2000).

Підсумкова прибутковість залежить від кількості комісій. Тому тут розрахунок приблизний.

Мої розрахунки говорять про те, що вкладення в комерційну нерухомість не становить особливого інтересу. З причини тривалого терміну окупності і низької прибутковості. Купівля для здачі в оренду житлового фонду виглядає привабливіше, хоча і програє депозитним вкладам. Але при цьому не доведеться думати про девальвацію і переживати про надійність банку. Адже щоб отримувати чистими $1000 на місяць, доведеться зберігати в одному банку $0,5-1 мільйон або 2-4 мільйони гривень, а це ризик.

Ну і лідером моєї збірки як з точки зору прибутковості, так і надійності стали вкладення в ОВДП. Незважаючи на певні незручності, пов'язані з інвестиціями в ці папери.