За місяць безболісно можу відкладати близько 2000 грн. Зарплату отримую в гривні, тому вкладати теж буду в національній валюті. Подумала, що в разі нових стрибків курсу, накопичувати в доларах в якийсь момент може стати складно. Визначила для себе термін накопичення – 10 років. Скажу відразу, порахувати точно, скільки я зможу заробити за такий тривалий термін одним або другим способом, неможливо. Все залежатиме від стану економіки та інвестиційної діяльності компаній, яким я довірю свої гроші. Але зрозуміти для себе, який з них вигідніший, можна. Для цього я брала за основу їх середню прибутковість за останні кілька років.

В цьому випадку доведеться мати справу зі страховою компанією. Суть продукту в тому, що протягом 10 років я повинна буду регулярно робити внески. Після закінчення терміну дії договору, отримаю назад всі накопичені гроші плюс якийсь інвестиційний дохід, який складається з двох частин: гарантованої (4%) і негарантованої (все, що вище 4%). Якщо за цей час зі мною щось станеться, компанія виплатить моїм родичам страховку в сумі, яка відповідає тій, яку я планую накопичити. На суму страховки впливають стать, вік, наявність у клієнта захворювань.

Страховій доведеться довірити свої гроші, і від того, як вона ними розпорядиться, залежатиме мій майбутній дохід. Тому до цього питання я вирішила підійти відповідально: радилася з колегами, вивчала рейтинги компаній на ресурсі http://forinsurer.com/ratings/life/ Вибирала з тих, які входять до топ-10 за розміром капіталу, активів, резервів, обсягами виплат, темпами зростання премій. Переглядала їхні сайти, звертала увагу на зручність навігації, зрозумілість інтерфейсу, доступність інформації.

Перебравши з десяток компаній, я вибрала програму накопичувального страхування страхової компанії ТАС. По телефону мені сказали, що для оформлення договору будуть потрібні паспорт, ідентифікаційний код і відповідна заява. Потім запросили в офіс для «широких консультацій». Живу я у Львові. Наступного дня я приїхала в один з їхніх місцевих офісів для того, щоб влаштувати суворий допит. Менеджери зустріли привітно і докладно про все розповіли.

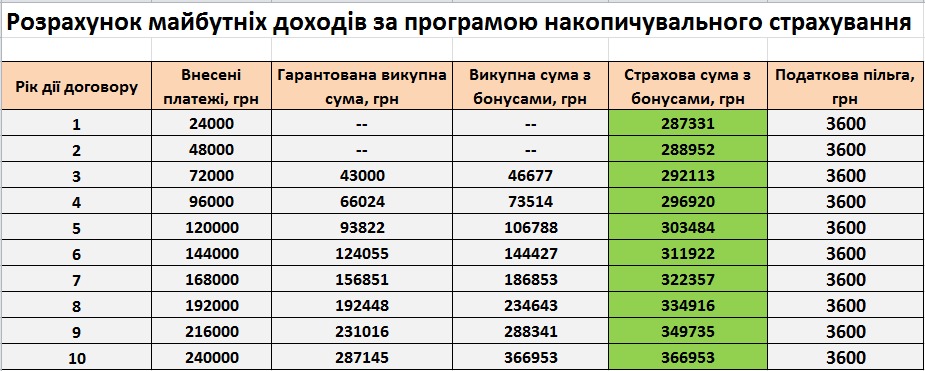

У моєму випадку запропонували такі умови. Укладаю договір терміном на 10 років з умовою щоквартального внеску в розмірі 6000 грн. При цьому моє життя страхується на 287 145 грн. Ці гроші виплатять лише після страхового випадку. Він настане, якщо я доживу до закінчення терміну дії договору і тоді отримаю гроші сама, або якщо за цей час зі мною щось станеться. Тоді гроші отримають мої спадкоємці. До страхової виплати додасться накопичений інвестиційний дохід. За період 2010-2016 рр. у компанії ТАС він склав в середньому 19,7% річних. З огляду на це, мої стать і вік, суму внесків, мені зробили приблизний розрахунок майбутніх доходів:

Є важливий нюанс. Якщо я раптом вирішу розірвати договір достроково, то не факт що зможу повернути свої накопичення. Принаймні, в перші роки. Мені будуть зобов'язані виплатити «викупну суму» з бонусами, яка в перші кілька років буде або нульовою, або істотно меншою від тієї, яку я вже встигну внести. Тому, вибираючи накопичувальне страхування життя, потрібно розуміти, що це довга інвестиція. Як мінімум перші шість років розривати договір зі страховиками не в ваших інтересах.

У цьому варіанті інвестування мені сподобалися чотири моменти. По-перше, він поєднаний зі страховкою. По-друге, якщо укласти договір терміном від 10 років, передбачені податкові пільги (3600 грн щорічно). По-третє, умови договору зобов'язують регулярно робити внески і не стимулюють до його розірвання. Іншими словами, мене змушують дотримуватися фінансової дисципліни і позбавляють спокуси забрати гроші через пару років і витратити. Це різко підвищує мої шанси на те, що до кінця терміну я дійсно зможу накопичити собі надбавку до пенсії. Для мене важливо. Я – людина емоційна, і часто не можу стримати миттєві пориви що-небудь купити. Тому гроші у мене не затримуються. Ну, і найголовніше – захищеність вкладених грошей. У разі банкрутства страхової компанії, мої кошти будуть виплачені в повному обсязі або передані в зобов'язання іншого страховика. Договори з накопичувального страхування – ліквідний актив, тому будь-яка компанія забере його з задоволенням. Це великий плюс на користь накопичувального страхування.

Не сподобалося те, що розмір майбутнього прибутку дуже приблизний і від мене ніяк не залежить.

У випадку з депозитом все було простіше. Я вибрала річну депозитну програму Приватбанку «Стандарт терміновий» з можливістю поповнення і капіталізації відсотків. Для мене важливою була наявність зручного клієнт-банку, розвиненої мережі відділень, банкоматів і терміналів. Тут альтернативи Привату не знайшлося. Незважаючи на його націоналізацію, я впевнена, що банк такої величини і з такою інфраструктурою впорається з труднощами, що на нього навалилися.

Депозитний договір не передбачає страхування життя. Тому поліс потрібно оформляти окремо. У банку запропонували страховку від їхнього партнера – страхової компанії «КРЕДО» – програма «захист на кожен день». Умови здалися мені прийнятними. Ціна полісу – 100 гривень на місяць або 1200 грн на рік, сума максимальної виплати – 250 000 грн. Страховими випадками вважаються смерть або тілесні ушкодження через нещасний випадок.

Відсоткова ставка обраного мною вкладу – 16,3%. Але я орієнтувалася на іншу цифру – середню вартість довгострокових вкладів українських банків за останні 6 років. Її не важко порахувати, скачавши з сайту НБУ табличку з вартістю термінових депозитів. У мене вийшло 18,6%. За умови, що я кожен рік буду оформляти страховку, продовжувати депозитний договір, а відсотки капіталізувати до суми вкладу, то до кінця 10 року отримаю кругленьку суму – 491 580 грн.

Плюс цього варіанту – його прибутковість. Підсумкова сума після 10 років вийде приблизно на 30% більшою, ніж у випадку з накопичувальним страхуванням. До того ж він більш прогнозований. Зберігаючи гроші в банку, я точно знаю, під який відсоток буду їх туди класти і скільки на цьому зароблю. Не сподобалося те, що щороку потрібно окремо оформляти страховку, і те, що завжди є спокуса зняти всю суму або її частину. Що стосується збереження грошей, то в разі, якщо банк «лопне», я точно зможу повернути лише 200 000 грн. Решта – під великим питанням, тому що залежатиме від багатьох факторів.

Порівнявши обидва варіанти, я отримала такі цифри:

Зваживши все, вибрала перший – накопичувальне страхування. Визначальними для мене стали три фактори:

- це два продукти в одному – накопичення і страховка. Не потрібно щороку оформляти поліс;

- фінансова дисципліна, до якої він мене зобов'язує – доведеться справно накопичувати собі на пенсію, не ухиляючись від виплат;

- цей варіант інвестування надійніший, хоча і не такий прибутковий.

Втім, я вирішила, що якщо з'являться вільні гроші, то обов'язково відкрию і депозитну програму накопичення. Як то кажуть, не можна всі яйця тримати в одному кошику.