Гроші для вашого бізнесу: варіанти, що можуть допомогти

Детально поговоримо про банківські кредити для бізнесу

Сьогодні є три основні джерела, де підприємці можуть знайти фінансування: внутрішні, зовнішні та державна підтримка у вигляді урядових програм і податкових пільг.

До внутрішніх джерел можна віднести:

- реінвестування прибутку;

- оптимізація витрат;

- продаж активів.

Зовнішні джерела включають:

- банківські кредити;

- інвестиції приватних осіб або відповідних фондів;

- гранти;

- краудфандинг.

У цьому матеріалі детально зупинимося на банківських кредитах для бізнесу, адже кредитування є одним з найпоширеніших і доступних джерел фінансування для бізнесу.

Отримати кредит значно простіше, ніж залучити інвестиції або отримати грант. До того ж тривалість усього процесу складатиме від кількох днів до кількох тижнів.

Для наочності наведемо кілька кредитних програм, які пропонують вітчизняні банки для бізнесу, а також розповімо про державну програму доступних кредитів «5-7-9%».

Це строковий кредит зі щомісячним графіком погашення, який видається на розвиток бізнесу фізичній особі-підприємцю. Цільовим призначенням по продукту є:

- поповнення обігових коштів;

- придбання основних засобів;

- рефінансування кредиту чи кредитів в інших банках.

«Таскомбанк пропонує вільний вибір використання кредитних коштів у межах чинного законодавства завдяки видачі кредиту на поточний рахунок ФОП (окрім цілей рефінансування кредиту іншого банку, де здійснюється перерахунок коштів на рахунок для погашення кредиту в іншому банку) та самостійного вибору форми розрахунків з контрагентами: розрахунок готівкою або здійснення безготівкового розрахунку за наданими реквізитами. Без документального підтвердження цільового використання», – пояснили Finance.ua в Таскомбанку.

Такий кредит може бути без забезпечення або ж із забезпеченням. Від цього залежатиме максимальна сума та строк кредитування. Так, без забезпечення йдеться про 1 млн грн, наявність застави збільшує суму вп’ятеро – до 5 млн грн.

Без застави Таскомбанк у межах пропонованого продукту кредитує на строк до 36 місяців. Із заставою цей термін зростає до 60 місяців. Тобто три й п’ять років, відповідно. Детальні умови за кредитом – на сайті Таскомбанку.

Кредит можна оформити онлайн через застосунок «ТАС24Бізнес», або на сайті банку. Швидко й просто.

«Перебуваючи в офісі або в будь-якому іншому місці, клієнт може подати дистанційно заявку на кредит та отримати рішення без відвідування відділення банку. Рішення по кредиту без забезпечення ухвалюється протягом однієї доби. За умови наявного поточного рахунку ФОП в Таскомбанку, підписання кредитного договору та видача кредитних коштів відбувається онлайн», – кажуть у ТАСКОМБАНКу.

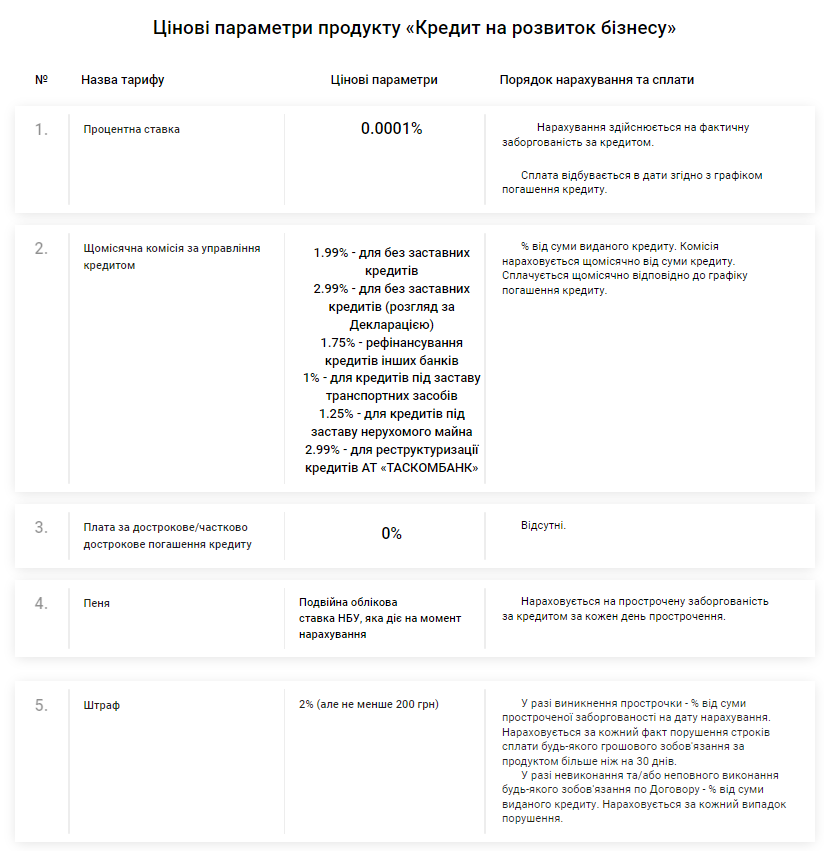

До основних переваг кредиту можна віднести економію на витратах, враховуючи відсутність прихованих комісій та додаткових переплат. До того ж абонентська плата по поточному рахунку на весь період користування «Кредитом на розвиток бізнесу» не нараховується. Відсутні додаткові зобов’язання окрім якісного погашення кредиту. Він видається без поруки та згоди іншого з подружжя та додаткових вимог встановлених банком. Дострокове погашення кредиту дозволено без сплати додаткових комісій.

ПриватБанк як один із найбільших державних банків України пропонує цілу низку кредитних продуктів для підприємців. Один із них – кредитна лінія, якою можуть скористатися клієнти мікро, малого, середнього та корпоративного бізнесу.

Наприклад, для мікро й малого бізнесу цільовим призначенням продукту є поповнення обігових коштів. Максимальний строк кредитування – 36 місяців.

У межах кредитної лінії мікробізнес може отримати від 100 тис. грн до 10 млн грн; для представників малого бізнесу пропонують від 500 тис. грн до 50 млн грн.

Ставка фіксована – 23,5%. За умови участі в програмі «Доступні кредити 5-7-9%» – 13% річних, крім:

- 3% річних для суб’єктів підприємництва, які провадять господарську діяльність у зоні високого воєнного ризику. Відповідний перелік затверджує Мінреінтеграції;

- 7% річних для суб’єктів підприємництва, які провадять основну діяльність за всіма КВЕД Секції С (переробна промисловість);

- 7% річних за напрямком: відбудова зруйнованих внаслідок військової агресії основних засобів суб’єктів підприємництва, що підтверджується відповідними документами.

Одна з переваг такого кредитування – це те, що можна неодноразово використовувати кредитні кошти в межах встановленого ліміту.

Оформити кредитну лінію можуть юридичні особи та фізичні особи-підприємці зі строком діяльності не менше ніж 12 місяців і прийнятним фінансовим станом.

Це кредит на поповнення обігових коштів, придбання основних засобів (нерухомість, транспортні засоби, обладнання й устаткування тощо) і фінансування витрат капітального характеру. Він може бути як із забезпеченням, так і без – від цього залежатимуть умови кредитування.

Так, сума мікрокредиту із забезпеченням коливається від 1 тис. грн до 5 млн грн. Строк кредитування – 60 місяців на придбання основних засобів та/або фінансування витрат капітального характеру та 12 місяців на поповнення обігових коштів.

Мікрокредит без забезпечення видається на 12 місяців. Стартова сума – 100 тис. грн, максимальна – 1 млн грн. Також є разова комісія – 1,5% від суми кредиту.

Ставка в обох випадках змінювана й залежить від UIRD. Це такий індекс депозитних ставок, які пропонують провідні банки. Для його розрахунку розроблена ціла методика та в цілому це – середнє ринкове значення депозитних ставок. UIRD розраховується щодня. Відповідні дані публікує Національний банк.

Так, для мікрокредиту із забезпеченням ставка складатиме UIRD 3M +7,72, для мікрокредиту без забезпечення – UIRD 3M + від 12,85%.

До речі, Ощадбанк почав кредитувати онлайн. Попереднє рішення по кредиту для бізнесу обіцяють протягом 24 годин.

Укргазбанк у межах співпраці з Німецько-Українським Фондом пропонує низку програм кредитування для розвитку бізнесу.

Програми передбачають спеціальні умови кредитування на розвиток і підтримку бізнесу за низькими процентними ставками для підприємців і підприємств малого та середнього бізнесу, а також сільськогосподарських підприємств.

Гроші можна отримати на поповнення обігових коштів та інвестиційні цілі (придбання основних засобів, здійснення ремонту, реконструкції основних засобів).

Одна з таких програм розвитку бізнесу називається «Власні кошти». Кредит видається у гривні або євро. Максимальна сума – 250 тис. євро (або ж гривневий еквівалент).

Термін кредитування і процентна ставка залежать від цілей і валюти. Так, на поповнення обігових коштів – до 36 місяців, на інвестиційні цілі – до 60 місяців. Процентна ставка:

- на поповнення обігових коштів – від 19,23% річних у гривні;

- на поповнення обігових коштів – від 6,43% річних в євро;

- на інвестиційні цілі – від 18,50% річних у гривні;

- на інвестиційні цілі – від 5,72% річних в євро.

Кредит видається під заставу об'єкта кредитування – транспортних засобів, сільськогосподарської техніки, обладнання або ж інших видів майна.

Державну програму «Доступні кредити 5-7-9%» запустили за ініціативою президента України та Кабінету міністрів задля підтримки розвитку вітчизняного малого та середнього бізнесу.

Програма націлена на:

- збільшення доступу МСБ до кредитних ресурсів завдяки низьким процентним ставкам;

- стимулювання інвестиційної та інноваційної діяльності;

- створення нових робочих місць;

- підвищення конкурентоспроможності українського бізнесу.

Пільговий державний кредит «5-7-9» для бізнесу дають з певною метою. Це може бути:

- купівля та ремонт приміщень;

- придбання чи модернізації основних засобів;

- придбання прав інтелектуальної власності;

- збільшення обігових коштів до 25% від вартості інвестиційного проєкту;

- рефінансування наявної заборгованості тощо.

Сума кредиту сягає до 50 млн грн, а строк кредитування залежить від цілей:

- до 3 років – для фінансування оборотного капіталу;

- до 5 років – для інвестиційних цілей.

- Ставки 7% та 9% можна зменшити, створюючи нові робочі місця. Так, за кожного найманого працівника бізнес отримує знижку 0,5% річних. Проте ставка не може бути нижчою за 5% річних.

Такий кредит може бути беззаставним, але це радше виняток, переважно вони видаються під заставу: нерухомість, транспортні засоби, обладнання тощо.

Безумовною перевагою такого кредиту є доступні відсоткові ставки, утім, для участі в програмі бізнесу потрібно відповідати певним критеріям, що підвищує можливість відмови.

Кредит видається через банки-партнери. На сьогодні їх 45. Таскомбанк, до речі, теж банк-партнер державної програми доступних кредитів.

Зверніть також увагу, що умови кредитування можуть відрізнятися в різних банках, тому важливо якнайдетальніше ознайомитися з ними в конкретному банку, до якого ви плануєте звернутися.

Загалом за перші два місяці 2024 року 3,5 тис. підприємців отримали кредити за програмою «Доступні кредити» на загальну суму 14 млрд грн.

Відповідно до даних Мінекономіки, найбільше підприємці взяли доступних кредитів на поповнення обігових коштів – на 7 млрд грн. 3 млрд грн кредитів за програмою банки видали переробним підприємствам, 2,3 млрд грн – бізнесу, який працює в зоні високого воєнного ризику, 2,2 млрд грн – на реалізацію інвестиційних проєктів.

Найчастіше кредитуються за програмою підприємства, що працюють у сферах:

- сільського господарства (39%);

- переробної промисловості (24%);

- оптової та роздрібної торгівлі (20%).

Серед регіонів лідерами за сумами укладених кредитних договорів є Львівська, Дніпропетровська, Одеська, Київська, Харківська, Полтавська, Вінницька області та місто Київ.