Покупка квартиры: ипотека, рассрочка от застройщика или банковский кредит

Что лучше выбрать

Это способ покупки жилья, при котором оплата вносится фиксированными частями в течение определенного краткого периода.

Существует подмена понятий. «Рассрочкой» часто называют поэтапную оплату до введения в эксплуатацию, которая, по сути, – финансирование строительства из кармана инвестора.

Как только объект вводится в эксплуатацию, заканчиваются и льготные условия выплат. После чего наступает период настоящей рассрочки – внесение остатка стоимости жилья с начислением процентов (иногда до 20%). Чаще всего афишируются только «вкусные» беспроцентные условия.

Инвесторы считаются владельцами жилья только после внесения последнего платежа. Определите для себя, имеет ли значение то, что до момента въезда в квартиру у вас, вероятно, будут дополнительные расходы на аренду.

В договоре рассрочки нет точной конечной стоимости квартиры, а есть только базовая цена и пункт о растущей цене «квадрата». Это означает, что в процессе строительства расходы компании растут. Все, что сверх базовой цены, укладывается в стоимость оставшейся площади. С первым взносом в 30% итоговая цена за квадратуру будет выше, чем при предоплате в 65%.

Сумма выплачивается только в гривне, поэтому, чтобы компенсировать свои затраты на возведение, застройщики привязывают остаток долга к валюте. Это означает, что вместе с курсом доллара растет и стоимость еще не оплаченных вами «квадратов». Но в обратную сторону это не сработает: жилье не станет дешевле, если курс доллара упадет.

Разные застройщики предлагают свои условия по размеру первого взноса. Однако даже 0% – не является правдой, так как стоимость жилья все время увеличивается. Но компании могут дать скидку при внесении 100% оплаты (что может оказаться выгоднее рассрочки в целом), зафиксировать цену «квадрата» при выплате 75% стоимости.

Отметим, чем ближе срок введения в эксплуатацию, тем выше процент первого взноса и меньше вероятность того, что возникнут проблемы со стройкой.

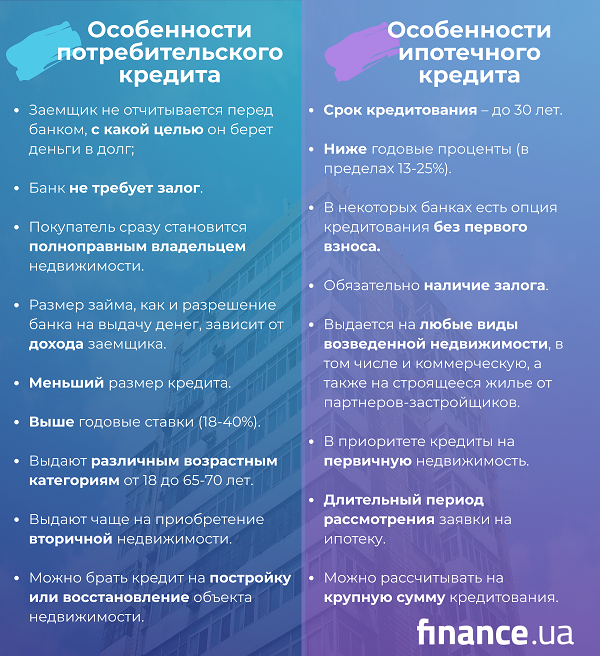

Это сумма, которую можно взять у банка на длительный срок под определенные ежегодные проценты. Деньги выдаются в долг, и их нужно вернуть. Можно брать ипотечный кредит, а можно воспользоваться потребительским и купить жилье.

В разных банках существуют разные трактовки потребительского кредита, что вносит некоторую путаницу. Например, можно встретить это название для кредита в 100 тыс. грн на покупку чего угодно, с возвращением долга в течение двух лет. А иногда таким кредитованием называют обычную ипотеку от банка.

Кредиторы изучают платежеспособность, стабильность и размер доходов, кредитную историю заемщика. В реальности заем чаще выдают гражданам со стабильным доходом в возрасте 25-45 лет, хотя на официальных ресурсах может быть прописан возраст до 65 лет.

С другой стороны банки также тщательно проверяют и благонадежность строительных компаний, чтобы увеличить шансы на завершение строительства и получение своих выплат от инвесторов.

Несмотря на банковскую проверку всех застройщиков, инвестор не получает гарантии, что стройка действительно закончится вовремя. Если объект не будет построен, деньги инвестору никто не вернет.

В сделке участвуют: банк, покупатель жилья и застройщик. По документам заемщик сразу становится владельцем недвижимости. Но в то же время жилье, приобретаемое в ипотеку, является залогом для банка.

Это означает, оно принадлежит кредитору до тех пор, пока не будет выплачена вся сумма. До погашения долга заемщик может пользоваться жильем, но без возможности самостоятельно его продать или сделать перепланировку.

Заемщику проще получить кредит на недвижимость на вторичном рынке, так как с ней нет рисков относительно процесса постройки и введения в эксплуатацию.

Однако банк все равно требует большой пакет документов по дому, чтобы избежать мошенничества с жильем и принимает решение о выдаче кредита, учитывая состояние дома, наличие коммуникаций, прописанных жильцов, данных об аресте или залоге жилья.

В последний год ипотека стала еще менее эффективным и интересным инструментом на рынке недвижимости. Однако государство пытается изменить ситуацию, предлагая доступные варианты кредитования. С марта 2021 заработала программа «Доступная ипотека 7%»: покупатель жилья выплачивает только 7% годовых, остальные проценты покрывает государство.

Сегодня программа движется не слишком активно: за первый месяц ее действия выдано всего 20 кредитов.

Банки проверяют будущих заемщиков: общий доход не должен быть менее 11 тыс. грн и не более 175 тыс. (10-кратный размер месячной зарплаты), учитывается средняя зарплата по регионам, сам регион.

По программе семья из четырех человек может рассчитывать на жилье до 108 «квадратов», стоимостью не более 2,5 млн грн. Но при этом максимальная сумма кредита не может превышать 2 млн грн.

В зависимости от банка размер первого взноса варьируется от 15 до 30%, а срок кредита – в пределах 15-20 лет. Обязательное условие – необходимо провести независимую оценку жилья. Отказы по программе получают те, кто ранее участвовал в подобных программах, или уже имеет недвижимость.

Список банков-участников программы, условия кредитования, калькулятор платежей – по ссылке.

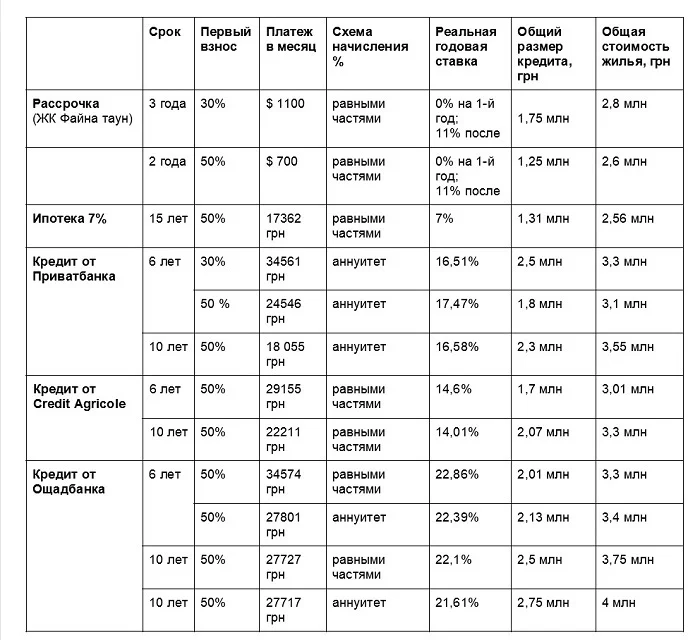

На примере проще всего понять, как вырастет финальная стоимость жилья. Предположим, вы планируете приобрести 2-комнатную квартиру, общей площадью в 50-55 кв. м, и стоимостью 2,5 млн грн.

Застройщиков чаще всего не волнует существующая кредитная история инвестора жилья, наличие поручителя. Такие условия нужны, чтобы привлечь наибольшее количество инвесторов, которые быстро сделают первый взнос.

Для оформления договора со строительной компанией необходимы паспорт и идентификационный код. Иногда компания может запросить подтверждение о доходах, чтобы обезопасить себя от вероятных проблем с выплатами инвесторов.

Для работы с банком понадобятся:

- паспорт;

- идентификационный код;

- свидетельство о браке/разводе;

- свидетельства рождения детей до 18 лет;

- справка с места работы о доходах с разбивкой по месяцам за 6 месяцев;

- трудовая книжка (опционально);

- для ФЛП налоговая декларация за последний год и движение денежных средств за полгода;

- для IT-сферы наличие контрактов за текущий и предыдущий год;

- документы на право собственности на залоговое имущество;

- копии документов (статутов, дивидендов), если заемщик является основателем или акционером юрлица;

- страхование предмета залога;

- страхование жизни и здоровья заемщика.

Для государственной программы «Доступная ипотека 7%» понадобятся дополнительно данные о регистрациях и копии документов на недвижимость заемщика и всех членов его семьи.

Окончательный список документов запрашивайте в банке, который предоставляет вам кредит.

Как инвестор вы обязаны выплачивать оговоренную сумму и соблюдать сроки.

Даже если застройщик явно затянул с введением дома в эксплуатацию, вы обязаны без опозданий вносить «свою лепту».

По условиям договора, если вы вдруг передумаете насчет жилья, застройщик обязан вернуть вложенные вами средства. Однако в таком случае каждая компания удерживает из ваших средств определенный процент штрафа.

Если заемщик не может выплатить банку-кредитору всю сумму, то, по сути, деньги покупателя «уходят» в никуда, и он лишается права претендовать на жилье, а залоговое имущество идет в счет погашения долга.

И банки, и строительные компании за каждый день задержки выплат начисляют штрафы и пеню. Рекомендуем обратиться к юристам, чтобы четко понимать схему выплат, суммы платежей, возможность фиксации стоимости «квадрата», возвращения суммы при отказе от покупки, штрафные санкции, процедуру передачи прав собственности, наличие скрытых выплат, ответственность обеих сторон и условия досрочного погашения долга.