Как получать $1000 в месяц, не работая

Сколько и куда нужно вложить

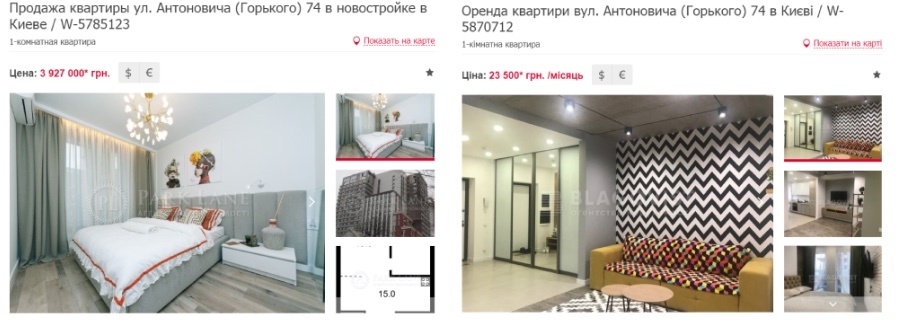

Для получения желаемого дохода, можно сдавать две небольших однокомнатных квартиры (около 50 м2) в спальных районах Киева. Их покупка обойдется примерно в 4 580 000 гривен. Подробнее об этом мы уже рассказывали. Цена аренды обоих на сегодня составит порядка 25000 гривен.

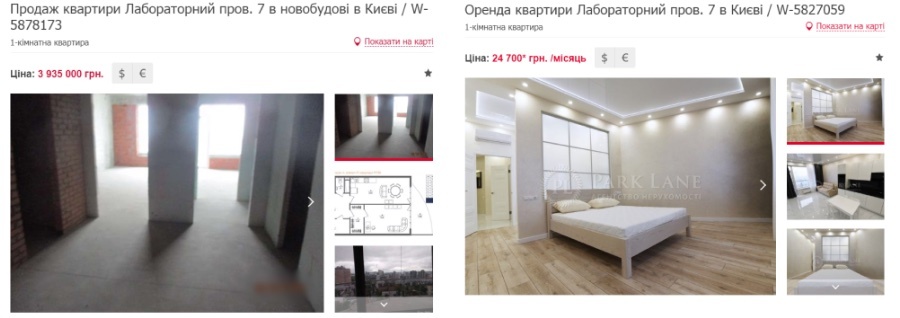

Столько же может приносить и одна 1-к квартира площадью 77 м2, если она расположена в центре столицы в жилом комплексе бизнес-класса. В ее покупку нужно вложить около 4 миллионов гривен. Плюс еще около миллиона – в ремонт, покупку мебели и техники.

За те же 4 миллиона можно взять однушку площадью 65 м2 в Голосеевском районе Киева, но уже с ремонтом. Сдавая ее, сегодня заработаешь около 23 500 гривен в месяц.

При покупке квартиры покупатель оплачивает 1% от стоимости объекта в ПФ. Столько же составляет госпошлина. При сдаче в аренду арендодатель обязан уплатить 18% налога на доход и 1,5% военный сбор. Но не секрет, что хозяева далеко не всегда заключают с квартирантами официальный договор. Поэтому окупаемость и доходность я рассчитала как с учетом налогов, так и без них (в скобках). На какую цифру ориентироваться, каждый пусть решает сам.

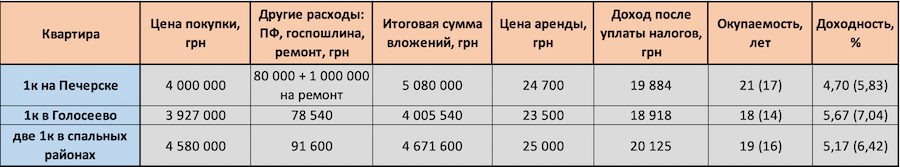

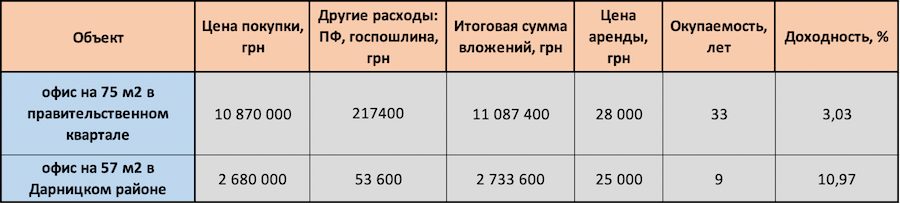

28 000 гривен в месяц может приносить сдача в аренду офиса площадью 75 м2 в правительственном квартале на улице Институтской. Но инвестировать в такое помещение придётся порядка 11 миллионов гривен.

Сдача нежилого помещения 57 м2 в Дарницком районе Киева на первом этаже новостроя принесет 25 000 гривен в месяц. Чтобы купить аналогичное придется сегодня вложить 2 680 000 гривен.

Как и в случае с жилой недвижимостью, при покупке нежилого фонда покупатель оплачивает по 1% от стоимости в ПФ и госпошлину. Как правило, госпошлина и услуги нотариуса делятся поровну между покупателем и продавцом. Но это по договоренности. Расходы на ремонт в этом случае я не считаю, поскольку арендаторы часто заключают долгосрочные договора и делают его сами под свои нужды и за свой счет. Что до налога, что его тоже оплачивает не арендодатель, а арендатор.

Подсчеты говорят о том, что выгодность такого вложения сильно зависит от расположения объекта. Инвестировать в дорогую нежилую недвижимость в престижных районах смысла не вижу. Гораздо выгоднее вместо одного офиса на Институтской купить четыре в спальных районах. Они принесут в 3,5 раза больше прибыли и во столько же раз быстрее окупятся.

Для примера я взяла два банка из топ-15 рейтинга стойкости банков от портала «Минфин»: Ощадбанк и Райффайзен Банк Аваль. Один государственный, второй – с иностранным капиталом. Ориентировалась на годовой вклад с ежемесячной выплатой процентов. Исходя из предложенных банками условий у меня получилась такая картина:

Как видно, тут сумма вложений сильно зависит от процентной ставки. Чтобы получать около $1000 чистого дохода в Райффайзен Банке Аваль придется держать на 1,1 миллиона гривен больше. Депозит в Ощадбанке выгоднее и по ставке, и в плане надежности. Возврат 100% вкладов в нем гарантируется государством (во всяком случае пока).

Тут для сравнения я взяла другой банк с иностранным (польским) капиталом – Кредобанк. В «Авале» процентная ставка по депозитам в валюте составляет 0,01% – не лучший выбор для хранения сбережений 😀

Как видно, ставка в Ощадбанке в 2,5 раза выше, чем в Кредобанке, соответственно и сумма депозита может быть в 2,5 раза меньше. Тут выбор тоже очевиден.

Фактически, облигация внутреннего государственного займа – это расписка, которую выдает государство, беря у вас деньги в долг. В обусловленный срок вам оно выплачивает по ним проценты и сам долг.

У вложений в ОВГЗ есть несколько выгодных преимуществ:

- 100% гарантия государства на всю вложенную сумму.

- Доходность выше, чем у депозитов.

- Доход, полученный от ОВГЗ, не облагается налогом. Взымается только военный сбор.

- Облигации всегда можно продать вторичном рынке.

- Под залог ОВГЗ можно брать кредиты.

Правда, есть и трудности. Облигациями торгуют на фондовом рынке. Физическое лицо не может быть участником этого рынка. Для их покупки придется обратиться к торговцу ценными бумагами, у которого есть соответствующая лицензия. Плюс доход по ним платится не каждый месяц, а в сроки, которые указаны в проспекте эмиссии.

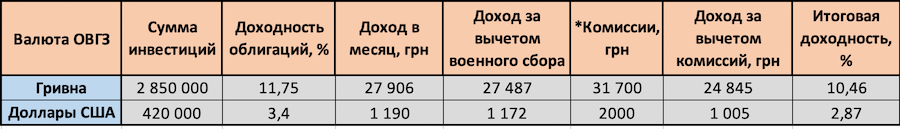

По состоянию на конец 2019 года доходность ОВГЗ составляет 11,75% в гривнах и 3,4% в долларах США. Учитывая это, у меня получилась такая таблица:

*В комиссии я учитывала такие расходы (по тарифам ПриватБанка):

- Открытие счета – 500 гривен;

- Ведение счета – 100 гривен в месяц;

- Зачисление облигаций на счет – 300 гривен за 1 операцию (из расчета 100 операций с минимальным лотом в гривне – 30 000, и 157 операций с минимальным лотом в валюте – $2000).

Итоговая доходность зависит от количества комиссий. Поэтому тут расчет приблизительный.

Мои расчеты говорят о том, что вложения в коммерческую недвижимость не представляют особого интереса. В виду долгого срока окупаемости и низкой доходности. Покупка для сдачи в аренду жилого фонда выглядит привлекательнее, хотя и проигрывает депозитным вкладам. Но при этом не придется думать о девальвации и переживать о надежности банка. Ведь чтобы получать чистыми $1000 в месяц придется хранить в одном банке $0,5-1 миллион или 2-4 миллиона гривен, а это риск.

Ну и лидером моей подборки как с точки зрения доходности, так и надежности стали вложения в ОВГЗ. Несмотря на определенные неудобства, связанные с инвестициями в эти бумаги.