Когда страховая компания может потребовать у вас деньги

Регрессный иск в автостраховании: что это такое, и как уберечься

На самом деле право регресса возникает во многих отраслях права. Но мы сосредоточимся только на страховых убытках от ДТП.

Регресс – это право лица, возместившего ущерб, обратиться к виновнику с требованием вернуть выплаченное.

Ситуация: вы «влепились» в другое авто на светофоре. Ничего серьезного, никто не пострадал, кроме багажника вашего визави.

Расходы на рихтовку автомобиля жертвы покрывает полис автогражданки. Все довольны. Кроме вашей страховой компании, которой оказия влетела в копеечку, ведь все произошло, как в анекдоте – вы врезались в «Мерин», а его ремонт не из дешевых. Вот компания и решила вернуть потерянное из вашего кармана.

Право требовать выплату средств от виновника ДТП страховщику предоставляет закон «Об обязательном страховании гражданско-правовой ответственности владельцев наземных транспортных средств». А именно статья 38 этого закона.

Впрочем, даже если вы получили регрессный иск, не спешите открывать кошелек. Страховщики иногда злоупотребляют правом на регресс и пытаются переложить свои убытки на добросовестного владельца страхового полиса.

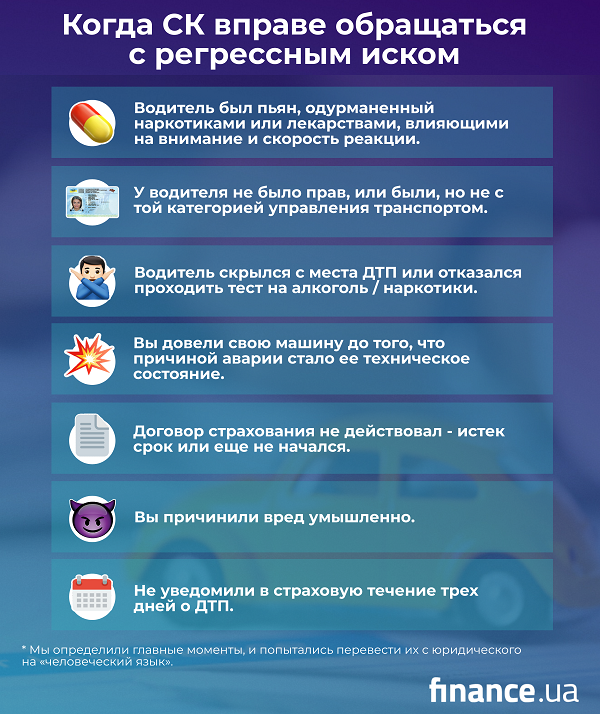

Перечень таких случаев четко определяет уже упомянутая 38 статья закона «Об обязательном страховании гражданско-правовой ответственности владельцев наземных транспортных средств». Согласно ей, СК после выплаты страхового возмещения имеет право подать регрессный иск, если:

Вся статья немножко больше. Там еще отмечается о праве подавать иски к предприятиям, которые отвечают за состояние дорог (если ДТП произошло из-за плохой дороги). И отдельно выделяется право регресса для МТСБУ. Самое интересное в этой части: МТСБУ имеет право требовать возмещения от виновника ДТП без полиса автогражданки и от водителя, который похитил машину.

Такой иск подается именно к виновнику дорожно-транспортного происшествия, а не к владельцу машины, если эти лица не совпадают.

Ситуация: вашу «ласточку» угнал какой-то неадекват и совершил ДТП. Страховщики не вправе предъявлять вам исковые требования потому, что вы владелец машины. Возмещать убытки должен именно этот угонщик, который в момент аварии был за рулем. Даже если он бросил машину и скрылся.

Если по вашему (как владельца) согласию управлял авто другой водитель с соответствующими документами, которые дают ему такое право, ответственность за ДТП несет он.

Но, если вы передали право управления своим автомобилем лицу, которое такого права не имеет, то есть человеку «без прав», то отвечать будете уже вы.

Что касается служебных автомобилей, то в случае, если ДТП произошло во время выполнения водителем служебных обязанностей, материальную ответственность несет владелец автомобиля – физическое или юридическое лицо.

Если же водитель ехал на служебном авто по своим делам (даже в рабочее время), то отвечать уже будет он лично.

Перечитайте еще раз ту часть статьи 38 закона «Об ОСАГО», которая перечисляет случаи, дающие страховщику право на регрессный иск.

Если изложенных условий нет, то страховая компания не имеет права ничего у вас требовать.

Камнем преткновения здесь является пункт об уведомлении страховщику в течение трех дней о ДТП. Чаще всего именно им и злоупотребляют, а водитель не может доказать, что такое сообщение подавал да еще и «надлежащим образом». То есть так, как требует страховая компания.

Суды в последнее время в таком деле становятся на сторону ответчика, то есть застрахованного лица, получившего регрессный иск.

Есть даже документ – постановление № 208/7291/13-ц Верховного Суда Украины от 16 января 2019 года. В нем говорится, что сам по себе факт несообщения о наступлении страхового случая не может браться за основу решения.

Суд считает, что, раз страховщик возместил ущерб потерпевшему, следовательно он был надлежащим образом проинформирован о ДТП. Поэтому и ссылки на ненадлежащее уведомление от застрахованного лица не имеют оснований.

Обратитесь за квалифицированной юридической помощью. Адвокат сможет, как минимум, уменьшить сумму исковых требований. Как максимум – вообще «отбиться» от них.

Существует много факторов, о которых не знает рядовой гражданин, а страховые компании в своем стремлениии минимизировать собственные расходы, к сожалению, иногда о них «забывают». Здесь и сроки исковой давности, и степень вины виновника ДТП, и всевозможные юридические «загвоздки», которые знают адвокаты.

Также помните, что страховая компания может потребовать у вас только сумму фактической выплаты. Требования покрыть расходы на экспертизу, уплатить пеню или что-то подобное – незаконны. Счет-фактура со СТО вовсе не является документом, подтверждающим сумму требований.

Внимательно изучите все документы, фигурирующие в деле. А также разберитесь, чья именно страховая с вами судится – ваша или потерпевшей стороны. Ведь бывает так, что ваш страховщик почему-то не возместил причиненный вами ущерб, это сделала компания вашего «брата по несчастью» и желает вернуть потерянное. В таком случае к процессу нужно привлекать вашу страховую компанию.

Помните, что общей формулы для решения регрессных споров не существует. Каждый случай уникален, поэтому и алгоритм действий может быть разный.

Наверняка, можем сказать только одно: чтобы не ошибиться с выбором полиса автогражданки, всегда пользуйтесь проверенными сервисами. На Finance.ua вы можете посмотреть лучшие предложения на рынке и выбрать самое подходящее вашим потребностям и кошельку.