5 ошибок заемщика

Чего не стоит делать, когда берешь кредит в МФО

Каждый желающий в возрасте от 18 до 70 лет может в любое время суток оформить заем и решить свои насущные проблемы. Нужны только паспорт, ИНН, банковская карта и доступ в Интернет. Никаких тебе визитов в офис, бумажных договоров и справок о доходах.

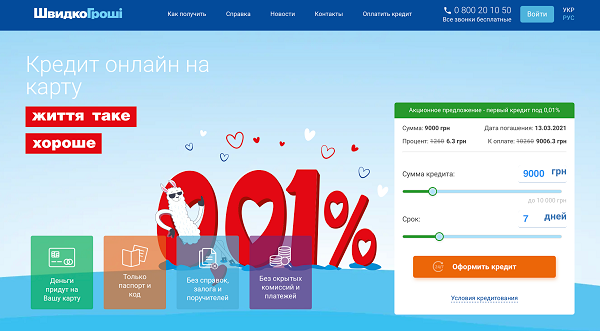

Все это здорово и людям это нравится. Но простота и удобство сервиса создает у некоторых заемщиков иллюзию того, что кредит в МФО – это «легкие деньги». Люди неправильно рассчитывают свои силы и загоняют себя в долговую яму. Вместе с финансовым сервисом «ШвидкоГроші» мы перечислим самые распространенные ошибки клиентов микрофинансовых компаний и расскажем, как их избежать.

Нужно отдавать себе отчет в том, что кредит – это платная услуга. Он позволяет купить вещь или воспользоваться каким-либо сервисом здесь и сейчас, даже если вы себе этого позволить не можете. Но эта привилегия стоит денег и пользоваться ею лучше тогда, когда это действительно необходимо. Ну, или если вы уверены в том, что сможете погасить кредит в указанные сроки.

Человек взял кредит, потому что авто, с помощью которого он зарабатывает, нуждалось в срочном ремонте. Правильно ли он поступил? Однозначно, да. Потому что это его рабочий инструмент, который приносит ему доход, и уплаченные проценты окупятся. Заболел кто-то из близких, нужно оплатить визит к врачу и покупку лекарств, а денег на это прямо сейчас нет. Стоит ли брать кредит? Да, не задумываясь. Потому что это не тот случай, когда можно ждать или экономить.

Бывают, конечно, и не столь экстренные ситуации, когда кредит может быть оправданным выбором. Например, вы подыскиваете себе новый ноутбук и натолкнулись в одном из магазинов на акцию: подходящую модель продают с очень хорошей скидкой. Осталась всего несколько штук, но вам не хватает пары тысяч гривен. Взять кредит на неделю в МФО может быть выгоднее, чем потом покупать ноутбук в другом магазине по полной стоимости. Можно также «перехватить» пару тысяч до зарплаты, если знаете, что она будет на днях, вы досрочно вернете долг и немного потеряете на процентах.

Можно даже брать кредиты на iPhone последней модели, дорогую одежду или заграничный отпуск. Многие так и делают и вовремя их возвращают. Но эти вещи точно не являются предметами первый необходимости. И, прежде, чем идти на такой шаг, нужно хорошо подумать, действительно ли вам это нужно и сможете ли вы вовремя вернуть долг.

Еще одна распространенная ошибка – одалживать впрок. Бывает так, что человек обратился за кредитом в 3000 гривен, а МФО или банк одобрили ему втрое больше. С многими заемщиками это может сыграть злую шутку. Сразу находятся «причины» освоить всю или большую часть доступной суммы. Как правило, без особой на то нужды. Потом, когда приходит время платить, настают сплошные огорчения: возникают просрочки, берутся новые кредиты для того, чтобы погасить старые. Человек постепенно может скатиться в долговую яму.

Берите в кредит только ту сумму, которая действительно нужна. И новый кредит оформляйте только после того, как рассчитаетесь по текущему.

Есть МФО, которые выдают кредиты онлайн. А есть посредники, которые сами не кредитуют, но сводят кредиторов с заемщиками. Услуга полезная. Только одни компании предоставляют ее бесплатно, а другие берут за это плату, не гарантируя при этом результата. Обратившись к последним, вы переплатите лишние 150-200 гривен.

Сайты платных посредников внешне похожи на сайты МФО. И неопытному заемщику будет непросто понять, что он обратился именно к ним. Судите сами.

Вот сайт компании, которая действительно выдает кредиты:

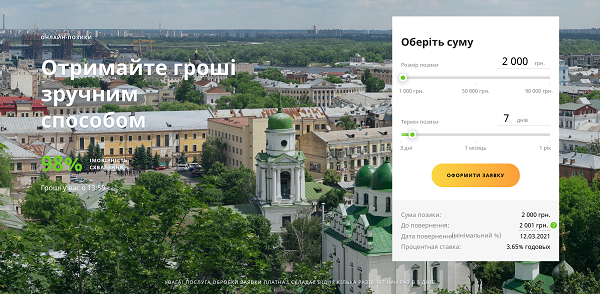

А вот сайт посредника:

О том, что он оказывает платные услуги, сказано внизу страницы мелким шрифтом, чего многие не замечают.

Дешевле оформлять займы напрямую на сайтах самих финансовых компаний или пользоваться бесплатными сервисами подбора онлайн-кредитов. Как отличить платный сервис от бесплатного? Последний не запросит данные банковской карты. Они ему просто не нужны. Пример бесплатного сервиса подбора кредитов – портал Finance.ua.

Сервис – один из главных конкурентных преимуществ МФО. И они постоянно над ним работают. Упростив процесс выдачи кредитов настолько, насколько это вообще возможно, они также думают и над тем, чтобы его можно было комфортно погашать. Для этого предусмотрены различные способы: через личный кабинет пользователя, кассы банков, терминалы самообслуживания, СЭП-переводы. Но от самих МФО эти способы не зависят. Иногда отправленный клиентом платеж может задержаться. Например, из-за регламента работы банка, через который он совершался. Некоторые банки отправляют деньги в течение нескольких рабочих дней. Задержки порой случаются и из-за каких-то технических трудностей или форс-мажоров. Главное, что они возможны. И, погашая кредит, об этом стоит помнить.

Лучше перестраховаться и сделать это за 3-5 дней до наступления расчетной даты. Будет обидно, если кредит станет просроченым не по вашей вине и это отразится на вашей кредитной истории. Испортить ее гораздо проще, чем восстановить.

Кредиты в МФО – полезная услуга. Обычно они здорово выручают и выгодны как самим компаниям, так и их клиентам. И чем добросовестнее человек их погашает, тем больше кредиторы ему доверяют: снижают процентную ставку, увеличивают суммы кредитования. Но к кредитам нужно подходить ответственно, иначе они могут стать проблемой.

Если клиент попал в сложную жизненную ситуацию и не может платить, то ни в коем случае не нужно скрываться от кредитора и пускать ситуацию на самотек. Заняв позицию «страуса», не отвечая на звонки, вы наверняка нарветесь на неприятные разговоры с коллекторами и в итоге, скорее всего, окажетесь в суде.

МФО не заинтересованы в том, чтобы у их заемщиков были просрочки. Поэтому компании готовы входить в положение клиентов, предлагая им пролонгацию и реструктуризацию кредитов. Но только тем, кто идет с ними на контакт.