Что такое финансовый мониторинг

И почему ваш счет могут заблокировать

Закон появился как ответ на необходимость адаптировать украинское законодательство к европейскому. Коррупция – одна из проблем без ответа для ЕС. И мы как страна, намеревающаяся войти в состав объединения, должны создать действенный инструмент, который противодействует получению нелегальных доходов, отмыванию денег, финансированию терроризма.

Согласно закону, отвечать за финансовые операции должны не только их инициаторы, но и посредники. Все, что кажется подозрительным, «складывается» в отдельную папку, передается в Государственную службу финансового мониторинга Украины или хранится для анализа в будущих проверках.

Полный перечень компаний и лиц, которые должны сообщать о рисковых операциях, а также исключения в их обязанностях, можно найти в законе.

Это означает, что вы «под присмотром» всегда при любой финансовой операции, независимо от суммы транзакции и типа счета. Вы просто не замечаете этого, потому что к вам нет вопросов. Если ваша деятельность кажется рисковой, то, например, банку необходимо идентифицировать вас, предоставить информацию обо всех участниках такой финансовой операции, тщательно проверить легальность источников ваших доходов и цели транзакции.

Стоит отметить, что еще не все процедуры четко прописаны в законе и имеют объяснения относительно требований к каждой операции. Но вы можете найти ответы на большинство своих вопросов о финмониторинге на сайте Национального банка Украины, в разделе «Вопросы и ответы».

Вы можете не ожидать дополнительных проверок со стороны банков или подрядчиков, и ваши счета не блокируются в таких случаях:

- оплата коммунальных услуг;

- налоговые платежи;

- уплата штрафов;

- выплаты обязательных сборов и платежей;

- покупка товаров или услуг с помощью карты или электронного платежного средства в случае, если вы вводите номер карты;

- снятие средств с личного счета.

Сумма вашей операции не имеет значения, кроме случаев, в которых лимиты определены специально:

- наличные переводы и операции по Украине не более чем на 5 000 грн;

- кредитные платежи на сумму до 30 000 грн.

Все эти переводы имеют автоматически встроенные данные о вас и поэтому не нуждаются в дополнительной идентификации. Вы считаетесь надежным участником процесса.

Для всех других операций проверяющие учреждения или лица могут запросить документы для подтверждения источника суммы операции, чтобы понять, подпадает ли деятельность под определение рисковой.

Ваш счет будет заблокирован, если финансовая операция не имеет очевидной для государства подоплеки. То же касается и блокировки карты при снятии средств в кассе или банкомате.

Например, действие со средствами не соответствует вашему финансовому и социальному состоянию или имеет признаки отмывания денег, вывода капитала, конвертации в наличные, фиктивного предпринимательства или неуплаты прибылей, или иной нелегальной деятельности.

Это может указывать на необычный характер операции, ее несоответствие деятельности клиента, запутанность нескольких связанных между собой операций без особого смысла или цели.

Подозрительными являются повторяющиеся операции, сумма каждой из которых не подлежит проверке. Такие действия требуют оценки, потому что они могут быть осуществлены для избежания идентификации, верификации, финмониторинга в целом. Особенно если они проводятся в течение одного дня, одним человеком или на один и тот же счет, а общая сумма транзакций равна или превышает лимиты, установленные законом.

Банк должен провести двойную проверку (идентификацию и верификацию) для вас, а также установить, имеете ли вы как физическое лицо полномочия для таких операций, проверить данные об инициаторе и получателе платежа, если:

- вы снимаете средства на пороговую сумму проверки,

- в качестве политически значимого лица открываете ФЛП,

- переводите деньги человеку для открытия им банковского счета,

- осуществляете платеж, сумма которого подпадает под условия банковской проверки, от имени юридического лица.

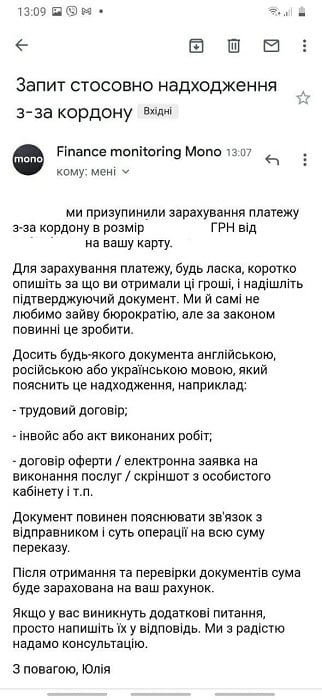

Для проверки законности финансовых операций учреждения могут запросить различные документы в каждом конкретном случае. Это может быть паспорт и идентификационный код, акты выполненных работ, квитанции о получении денежных средств от реализации товаров, договоры с подрядчиками и партнерами, а в некоторых случаях даже письменные объяснения об использовании наличных во время расчетов.

Укажите, что сумма операций для вас не важна, если есть надлежащие бумаги и доказательства, что операции и источники прибылей законны. Главное – оставаться надежным для тех, кто осуществляет проверки. Для лиц, уже являющихся клиентами банков, двойная проверка не нужна.

С прошлого года действует обновленная система мониторинга. Ранее оценка была основана на 17 критериях и внутренних банковских проверках данных об участнике финансовой операции. Сегодня таких критериев четыре, но теперь обязателен и анализ по 73 параметрам в рамках риск-ориентированного подхода.

Это комплексная система рисковых индикаторов, которые определяют похожесть операции на нелегальную деятельность. Среди параметров обязательно проверяется:

- уровень доходов;

- финансовое состояние;

- социальный статус;

- вид, частота и объем операции;

- участники сделок;

- источники финансов;

- географическая принадлежность к местам, определенных законом как «места повышенного риска»;

- принадлежность к политически значимым лицам или публичным деятелям;

- наличие деловых контактов с государственными, международными и правительственными компаниями.

Теперь субъекты финмониторинга имеют больше ответственности за прозрачность финоперации и поэтому применяют риск-ориентированный подход, чтобы присвоить степень рискованности каждому клиенту. Это значит, что чем выше степень, тем тщательнее будут проверять все операции такого клиента. И, возможно, увеличится доля отказов в предоставлении услуг лицам с репутацией, которая получила повышенную степень рискованности. Но подход уменьшает риски для тех компаний и предпринимателей, которых могут использовать для нелегальной деятельности без их ведома.

Обратите внимание, по новым правилам, сумма наличных переводов без идентификации уменьшена с 15 000 грн до 5 000 грн. Только в этом случае государство интересуют личности отправителя и получателя, а не источники появления денег.

Вашу финансовую операцию будут проверять тщательно, если ее сумма составляет 400 000 грн. Ранее пороговая сумма достигала 150 000 грн.

Появилась двойная проверка лиц. К идентификации (данные о проживании, номер паспорта и полное имя клиента) добавляется еще и верификация. Она нужна при любых переводах с карты на карту разных банков по Украине и за ее пределами на сумму от 30 000 гривен или ее эквивалент в иностранной валюте, а также в случае операции с виртуальными активами.

Если ваша сумма меньше, то требуется только указание номеров карт отправителя и получателя или только установление лица плательщика в случае выплаты кредита в пределах указанного лимита.

Верификация означает, что банки должны дополнительно подтвердить, что вы именно тот, за кого себя выдаете. Для этого необходимо предъявить документы в физическом присутствии уполномоченного работника банка или во время видеосвязи. Удаленная верификация убирает необходимость посещать банки с копиями документов.

Но на сегодняшний день еще не установлены нормы, считается ли легальной верификация во время встречи с уполномоченным лицом вне помещения банка. А также еще нет информации, в каких ситуациях для проверки достаточно приложения «Дія» или отдельного водительского удостоверения и других документов, обозначающих специальный статус лица.

Также система электронной документации является несовершенной, поэтому не всегда дает возможность проверить данные о реальных владельцах компаний, что может стать препятствием для небольших предпринимателей, которые предоставляют услуги, очерченные законом, и поэтому обязаны отчитываться службе Госфинмониторинга.

Закон касается любого из украинцев (предпринимателей, физических лиц, в том числе публичных или политических, госслужащих и тому подобное) и предписывает контролировать все их финансовые операции и счета. Но службы не интересуются вами, пока вы не переходите «границу».

Если вы и ваша компания есть в перечне субъектов финмониторинга, то вы получите серьезный штраф, если нет условий для проведения мониторинга, системы управления рисками и устранения выявленных нарушений финансовой операции, а также если вы или ваш сотрудник нарушили правила идентификации, верификации, алгоритм и сроки подачи данных. Размер штрафов колеблется от 10% годового оборота до 135 150 000 грн.

Это почти в десять раз больше, чем в предыдущие годы.

Итак, если вы пересылаете другу с карты на карту несколько тысяч до зарплаты, то такая сделка вряд ли попадет в категорию рисковых. А вот если вы стабильно получаете на карту определенную сумму из сомнительного источника и сразу же снимаете наличные, то финмониторинг таки может вами заинтересоваться. Все нетипичные для вас операции тоже привлекут внимание. Например, вы никогда не пересылали деньги за границу, а теперь начали активно это делать. Да еще и переводы ваши направляются не в какую-то условную Польшу, а в офшорную зону.

Помните, что любые вопросы с блокировкой операций или счетов можно решить, предоставив банку все необходимые документы, удостоверяющие легальность и прозрачность таких действий. Если же документов нет, то у вас большие проблемы.