Как заработать на кредитной карте

Кредитная карта нужна, чтобы зарабатывать, а не перехватить у банка до зарплаты

Зарабатывать на кредитной карте легко, ведь для этого не нужно менять ни привычки, ни ежедневные маршруты. Сложно выбрать правильную карту.

Правильная – это карта, которая органичнее всего впишется в ваш повседневный уклад. Банкам выгодно, чтобы клиенты рассчитывались картами, ведь за это они получают с торговых точек комиссию. Некоторые банки делятся ею со своими клиентами, выплачивая так называемый кэшбэк.

Кэшбек действует с любой дисконтной картой. Допустим, вы постоянный клиент сети «Мегамаркет», тратите достаточно для максимальной скидки в 5%. Кэшбэк в супермаркетах по вашей карте – 2% минус подоходный налог и военный сбор. То есть, 1,61%. С каждой потраченной 1 000 гривень «Мегамаркет» сбросит вам 50, еще 15 выплатит банк. Такая же логика работает с любым другим продавцом, будь то автозаправка или кафе. Прикиньте структуру своих ежемесячных расходов. Выберите карту, по которой больше всего кэшбэка выплачивают по вашим частым операциям.

Заработать много не выйдет, банки ограничивают сумму выплаты кэшбэка. «Идея», «Альфа» и «Пиреус» выплачивают клиентам не больше 500 гривень в месяц. В «Универсале» ограничение жестче: не больше 250 гривень. В Таскомбанке зависит от карты, одни клиенты могут получить не больше 1200 гривень, другие – до 500. Большинству клиентов такие ограничения не мешают, чтобы получить 500 гривень даже при максимальном кэшбэке в 5%, нужно потратить 10 000 в месяц. Это намного больше средней зарплаты.

Еще одно ограничение – код продавца.

Если не хотите беспокоиться по поводу кода продавца, обратите внимание на программы лояльности платежных систем. Visa, в основном, практикует скидки и регуляные розыгрыши дорогих призов, MasterCard раздает бонусы. Понятно, что самое выгодное – скидки. Лучше сразу заплатить на 10-20% меньше, чем копить баллы или ждать выплату кэшбэка. Беда в том, что скидки действуют не везде. А вот бонусы от MasterCard можно получать за любую покупку. Программа не очень щедрая, реальный размер бонусов – около 1% от расходов. Зато нет ограничений по сумме.

Первое правило – не платить банку. Для этого нужно заранее отложить сумму, которую собираетесь потратить в этом месяце. Деньги должны быть доступны в любой момент, поэтому держать их нужно или на другой карте, или на вкладе со свободным снятием. В одном банке деньги выгоднее держать на дебетовой карте с начислением процентов на остаток. В другом – на депозите. Что выбрать, зависит от банка и вашего пакета услуг.

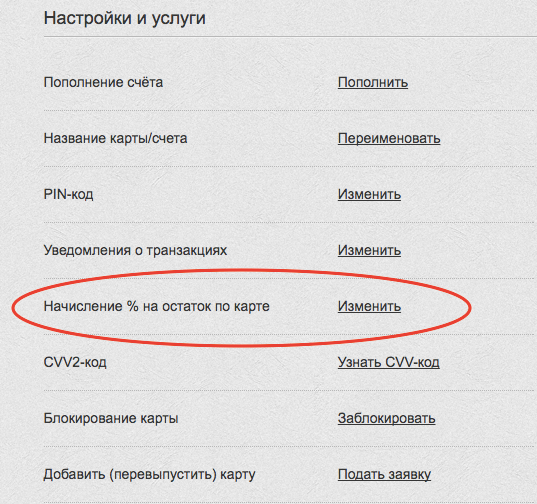

В некоторых банках просто так проценты на остаток не получишь. Похлопотать придется, скажем, клиентам «Альфы» и Приватбанка. В «Альфе», чтобы остаток не лежал мертвым грузом, нужно перевести его в так называемый «Доходный сейф».

В Приватбанке - зайти в меню карты и подключить начисление процентов.

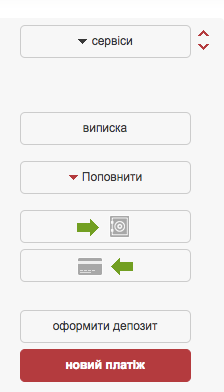

В "Альфе" нужно перевести деньги с карты в "Доходный сейф".У "Альфы" есть возможность бесплатно перевести деньги с карты другого банка, но операция завершится на следующий день. Если вы пополнили карту именно так, то перевести деньги в "Доходный сейф" сможете только на следующий день. Иначе деньги просто вернутся на карточный счет.

После перевода в "Доходный сейф" банк начинает начислять проценты, но деньги недоступны для платежей. Для любой транзакции их нужно перевести обратно на карту. Проценты начисляются на остаток в "Доходном сейфе" каждый день, то есть, деньги выводятся без потери заработанного.

В каждом банке хватает нюансов, подробно расспросите менеджера или оператора кол-центра об условиях. Вот список вопросов, на которые нужно получить ответы.

Депозитные ставки падают, серьезным пассивный доход от суммы ежемесячных трат не будет. Допустим, вы тратите с карты 5 000 гривень в месяц. Банк обещает 10% годовых, подоходный налог и военный сбор снизят эту ставку до 8,05%. Итого за год выйдет 400 гривень. Основной заработок – кэшбэк или бонусы. В доход можно включить и скидки.

Итак, деньги отложены, начинаем пользоваться кредитным лимитом. Слишком много времени тратить на отслеживание расходов смысла нет, ведь вы просто делаете то же самое, что всегда. Покупаете продукты в супермаркетах, заправляете машину, ходите в кафе. Если случится форс-мажор и придется потратить больше, вы будете первым человеком, который об этом узнает.

Главный фокус – не выходить за рамки льготного периода. Тогда вы будете пользоваться деньгами банка бесплатно. А ваши деньги будут подрабатывать на депозите.

Чтобы не выйти из льготного периода, нужно тщательно изучить регламент банка. Дело в том, что большинство банков зачисляет деньги на любую карту несколько дней. Срок зависит как от банка, так и от способа пополнения. Например, пополнив карту Таскомбанка в его кассе, полный доступ к деньгам клиент получит только после 14:00 следующего рабочего дня. Вот регламент обработки платежей.

На практике это значит, что если клиент пополнил дебетовую карту Таскомбанка в пятницу, а на выходных платил с ее помощью в торговой сети, банк может влепить штраф. «До момента фактического зачисления на счет при проведении операций клиент может находиться в несанкционированном овердрафте с дальнейшим начислением процентов на сумму несанкционированного овердрафта», - сказано на сайте банка.

Из-за таких нюансов опытные пользователи советуют гасить долг по карте за несколько дней до окончания льготного периода. Если пополнять кредитную карту впритык, то можно нарваться на оплату нежелательной комиссии. Клиент будет уверен, что погасил долг вовремя, а банк проведет платеж только через пару дней. Подробно расспросите менеджера об условиях зачисления денег на карту.

Чтобы погасить долг по кредитной карте, нужно ее пополнить. Все просто, если вы получаете зарплату на карту с кредитным лимитом. В любом другом случае нужно подумать, насколько просто можно гасить долг. Условия банка могут быть сколько угодно привлекательными, но если единственный терминал, где можно гасить долг, находится в другом конце города, ценность кредитной карты становится сомнительной. Вот на что следует обратить внимание.

Обслуживает ли банк своих клиентов в любом отделении? Этот вопрос не кажется смешным клиентам многих банков. «Вам нужно в то отделение, где открывали карту», – можно услышать в УкрСиббанке, Ощадбанке, Райффайзен банк Авале, ПУМБе, УкрЭксимбанке, Креди Агриколе. Все эти банки входят в десятку крупнейших по активным кредитным картам в стране. Уточните у менеджера, какие услуги можно получить в любом отделении, а за какими придется ехать в «свое». Что будет, если «свое» отделение закроют?

Какие комиссии банк берет за пополнение карты через свой сайт? Стандартный размер – 1%. Некоторые банки берут дополнительно 5 гривень, В мае 2017 года редакция «Финансы.ua» сумела протестировать два банка, не берущие комиссию за пополнение карт на своих сайтах. Приватбанк бесплатно зачисляет переводы на свои кредитные карты через сервис sendmoney. Это удобно, если вы переводите деньги со своей карты в другом банке. Платеж обрабатывается за 15 минут, комиссий нет. В «Альфе» можно бесплатно пополнить кредитную карту через свой интернет-банк. Без менеджера в отделении не обойтись, услугу нужно подключить. Деньги банк зачислит на следующий день.

- Тратьте с кредитной карты только те деньги, которые у вас уже есть. Полученную зарплату отложите на депозит или карту с депозитной функцией.

- Гасите долг по кредитной карте заранее. Расспросите менеджера банка о сроках зачисления платежей. Переводите деньги на кредитную карту с запасом в 2-3 рабочих дня.

- Настройте уведомления о погашении долга. Не нужно держать в памяти лишние даты. Используйте компьютер или мобильный телефон для настройки уведомлений. Некоторые банки напоминают об окончании льготного периода. Но лучше подстраховаться.

- Откладывайте полученный кэшбэк на отдельный вклад. Вы не только будете понимать заработанную сумму, но и сможете получать на нее процентный доход.